瑞信董事總經理、亞洲區首席經濟分析師陶冬近日於新浪博客發文,對2016年中國經濟做出預判。

編者按:陶冬先生幾個具有前瞻性的判斷值得注意:

1.企業的現金流正在迅速惡化,部分企業開始借錢發工資了。微觀企業現金流,是2016年中國經濟第一大看點。

2.供給側改革或需要3-5年的時間來貫徹。

3.財政赤字可能突破國際紅線3%,爭議經年的減稅議題將在2016年變成現實。

4.匯率政策會成為明年經濟最大的政策黑馬,人民幣貶值是大概率事件。

5.解決房地產高庫存,需要強力手段,製造市場出清的衝擊性效果。不能低估政府的政策創新能力。

6.政策性利多和盈利利空,是股市的兩股相持勢力,也決定了2016年股市格局。中國經濟下行周期中,舊經濟消退和新經濟崛起並存。2016年的股市,買股不買市。

中國經濟在2015年充滿了意外,股市暴漲暴跌、人民幣升值預期終結、四萬億地方債置換、國企和地方大面積怠政,希望這些不是「新常態」。

變局會在2016年延續著,意外也未必少,畢竟中國經濟在轉型之中、政策在調整之中、外圍環境更難捉摸。以下是對2016年經濟的五個猜想:

1)焦點由宏觀轉向微觀,企業現金流值得關注

2015年市場對中國經濟的焦慮集中在增長動力之上,保七能否成功、統計數據是否造假、刺激措施如何出台,曾是市場的主要關注點。筆者認為,市場對於宏觀環境的關注可能會減少,大家意識到經濟處在「三期疊加」狀態,貨幣政策的邊際效應遞減,不過政府有能力控制住風險,硬著陸的機會短期看來似乎不大。

不過企業的現金流正在迅速惡化,而且風險可能由一家企業迅速傳導到一批企業身上,傳導到銀行帳面上。製造業名義GDP增長的惡化程度,遠遠快過全國實質GDP,凸顯出製造業目前所面臨的窘境,部分企業開始借錢發工資了。

2016年進入去產能、去庫存、去槓桿的關鍵期,基建增長未必突出,製造業競爭激烈,原材料價格反彈乏力。筆者認為微觀企業現金流,是2016年中國經濟第一大看點,而且由此牽扯到銀行不良資產狀況。

2)政策思維轉向供給側,實施難度未必小

「供給側」突然竄紅,給宏觀經濟政策帶來了一次理念上的革命。在過去十年以凱恩斯總量需求管理為指導的中國政策決策層,終於意識到「三駕馬車」政策思維無法引導經濟轉型,而且政策用力亦老。筆者十分認同解決目前經濟困境的方法在供給側,相信摧毀過剩產能、消除房地產庫存、打破國企壟斷、消減企業負擔、鼓勵創新創業,是令中國經濟重現繁榮的基礎,是經濟成功轉型之必需。

然而與貨幣擴張政策不同,供給側改革觸及利益。國企改革講了三年、消化過剩產能講了五年,雷聲大雨點小的原因在於既得利益的制肘。另外許多供給側改革,短期對經濟會帶來通縮壓力,也令決策層在實施上有所顧忌。筆者認為宏觀政策重點轉向供給側,在方向上正確,不過可能需要3-5年的時間來貫徹。2016年的重點或許在去製造業過剩產能和降低企業負擔上。

3)貨幣財政政策之外,匯率另闢蹊徑

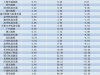

「積極的財政政策」很穩健,「穩健的貨幣政策」很積極,是近年常規宏觀政策的尷尬,其背後是財政收支上的不平衡。2015年預算財政赤字為GDP的2.3%,以財政收入及賣地收入下降的勢頭看,實際財赤可能突破2.8%,甚至國際公認紅線3%。如果將貨幣化的財政開支(央行向政策性銀行定向注入流動性)計算在內,財政赤字比率更高。

但是既然要「階段性提高財政赤字率」,財政擴張無懸念,爭議經年的減稅議題也將變成現實。貨幣政策上,美國加息後中國降息的空間受到擠壓,常規政策主打落在降存款準備金率上,預計降准起碼200點,若銀行壞帳大幅上升,最多降准可達400點。不過由於銀行的金融仲介功能弱化,定向寬鬆仍是中國人民銀行的主要政策抓手。

無可否認,貨幣政策和財政政策的邊際效用在逐年下降,央行降息降准對市場的影響可能只有半小時,對實體經濟的幫助更加有限。當傳統政策工具失靈,供給側措施遠水難救近火時,什麼是政策黑馬?筆者相信是匯率政策。

在美國聯儲加息、中國出口面臨寒冬的環境下,人民幣匯率正在成為利率、準備金率之外的第三個貨幣政策工具。人民幣對美元貶值是大概率事件,對一籃子貨幣貶值也可以想像。在資本項目開放上,基礎性政策安排繼續放鬆,但是資金跨境流動的行政審批則可能進一步收緊。

4)房地產期待暖風,去庫存困難重重

房地產市場遭遇寒流,是目前經濟周期不斷下挫的主因之一,其中開發商建房速度驟降、買地趨向保守,為下行中的經濟雪上加霜。此時此刻,看不到哪一個行業可以像房市那樣給經濟打一劑強心針的,不過政府並不想過度干預市場。

與過往不同的是,此次房市下滑的原因不在政策打壓,而在庫存過高,是市場原因,政府救援更困難。筆者相信,現有的按揭優惠、取消限購令,不足以改變市場向下的大勢,指望農民進城來化解三四線城市庫存更屬緣木求魚。

解決中國房地產高庫存,需要強力手段,製造市場出清的衝擊性效果。或讓部分房企破產,或由政府收購部分庫存並轉成廉租房,但是政府有沒有如此的政治願望,不得而知。比較容易想像的是,房地產政策吹暖風,較大的開發商允許在債市集資,緩慢地消減庫存。

不過不能低估政府的政策創新能力,房地產市場早晚需要類似地方債置換的安排,不過難度更大。值得一提的是,中國的房地產庫存主要集中在三四線城市,在那裡通過市場去庫存的的難度頗高,風險仍在聚集中。

5)註冊制新氣象,股市基本面仍脆弱

股市在2016年實行註冊制,對於中國資本市場這是一大進步,利多降低資金成本,利多經濟轉型。不過其短期利多效果,可能被過度評估了。同一批上市企業、同一批投資者、同樣的監管機制,舊酒換新瓶能否帶來煥然一新的市場行為?註冊制會否帶來蜂擁的上市,造成一時的資本供需失衡,也暫時難以評估。不過為了恢復市場的融資功能,增強資金的信心,政府在政策上加以扶持是可以想像的,所帶來的是流動性支持。

政策性利多和盈利利空,是股市的兩股相持勢力,也決定了2016年股市的上落市格局。中國資本市場走出強勢,仍待經濟轉型的成功,仍待民間投資的崛起,仍待企業管制結構的進步,仍待盈利基本面的改善。

必須看到,中國經濟在下行周期中,仍然出現服務業與網際網路+崛起的大故事,這折射著經濟轉型中的新趨勢、新投資邏輯。舊經濟的消退和新經濟的崛起並存,2016年的股市,買股不買市。