很多年前,社會上就流行著一個段子——「人傻,錢多,速來」。段子的版本很多,但就樓市和股市而言,其所表達的意思無非是:投資者非理性,大量熱錢湧入,導致樓市和股市泡沫,兩者都存在整體估值水平偏高的情況。不過,隨著金融監管力度加大、貨幣增速回落速度超預期,錢多人傻的日子還會持續下去嗎?

經濟危機實質是生產過剩的危機,而且會周期性的爆發。從資本主義國家的經濟史來看,確實如此。不過,隨著西方資本主義國家製造業轉移、服務業在GDP中的占比大幅提升,當今金融危機的觸發點往往是資產泡沫的破滅,即貨幣過量導致資產的相對過剩,如90年代初日本的金融泡沫破滅、2007年美國次貸危機引發的全球性金融危機。

如今,我們講的最多的就是要防範系統性金融風險,這說明我國的資產價格泡沫問題已經十分嚴重。這些年來,大家都在熱議「資產荒」,之所以出現資產荒,從供求關係的角度來看,就是錢太多而資產供給不足,於是,資產價格就出現大漲。從2000年至今,樓市確實如此,由於一、二線城市的土地供給受嚴格管制,但貨幣供應量卻大幅上升,導致房地產價格持續高漲。

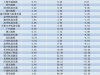

不過,股市二十多年來的表現看似乎差於樓市,如何來理解股市的「資產荒」呢?事實上,若對所有股票的股價歷年來的累計漲幅進行統計,可以發現股價的算術平均漲幅也非常大,只是被股市過大的波動幅度及指數失真掩蓋了而已。如2015年儘管出現了股災,但該年所有股票的算術平均漲幅達到63%,但因占總市值5%的市值最大的股票組合年漲幅僅3.4%,從而拉低了上證綜指的漲幅。當年,占總市值5%的市值最小的股票組合(共130隻)平均收益率達到142%。此外,A股的IPO幾乎從來不愁銷不出去,這在其他成熟和發展中市場中都是罕見的。

1990-2015年,在這二十五年裡股市的「資產荒」主要體現在中小市值股票上。據有人統計,自2006年初至2015年末,若每年年初買入市值最低的5%股票組合,十年的累計報酬率達到61倍,每年報酬率超過50%。此外,若買入本益比超過200倍的股票組合,十年的報酬率也接近800%。

不過,自2016年至今,「中小創」的好日子似乎不再重現了,這是否意味著資本市場已經開始從資產荒轉向資產過剩呢?年初至今,上證綜指上漲了4.7%,但全市場只有四分之一的股票在上漲,若把所有A股按漲跌幅的大小進行排序,中位數的跌幅居然達到14%。可見,今年主要靠「漂亮50」來拉動指數上漲。難怪眾多散戶如此反感新股上市,這是因為一級市場供給增加對二級市場的股價帶來負面影響。

統計顯示,2017年上半年,A股市場共有246家公司首發上市,共籌資人民幣1256億元,IPO家數和籌資額同比分別增長303%和336%。儘管如此,A股市場上排隊等待上市的公司仍有600多家,即便在A股發行價受限的情況下,仍有越來越多的公司謀求上市。與此同時,上不了A股轉而上新三板的公司數量更多。上半年末,新三板掛牌企業數量已達到11316家。這說明,只要當前資產價格水平讓「資產製造業」有利可圖,則資產的供給一定會迅猛增加。

既然A股的股價和一、二線城市的房價均偏高,那為何不及時增加股票供給和住宅用地供給呢?監管當局之所以沒有放鬆管制,就是為了避免發生系統性金融風險,供給多了就有刺破泡沫的風險。當前,國家政策就是要避免資產價格出現大起大落,要守住不發生金融風險的底線。但就市場而言,只要存在套利機會,資產供給就會通過各種形式釋放出來。

例如,目前我國的私募股權基金(PE)和創業投資基金(VC)規模迅猛增長。據統計,截至2017年第一季度末,非證券類私募基金認繳規模高達8.93萬億元。這些PE、VC都是資產的製造者,最終大部分資產都要通過二級市場進行變現、退出,那麼,A股市場每年的融資額要達到多少規模才能滿足PE、VC們的基本變現需求呢?

這確實很難量化,但不妨簡單假設一下:按目前近9萬億的餘額,假設PE、VE的退出期為七年,且餘額不再增加,若其中7萬億要通過A股市場的IPO或再融資進行變現,即便投資報酬率為零,也意味著A股市場每年需要承接1萬億元的擴容壓力,可見未來的市場壓力將大大高於當前A股的IPO規模。

今年上半年,公募基金規模增加了9000多億元,但其中貨幣基金和債券基金的增長占到96%,意味著投資二級市場股票的公募基金規模幾乎沒有增長。而目前證券類的私募基金規模約為3萬億元左右,且增速也已明顯放緩。證券類的公募和私募基金增長緩慢,而PE和VC的規模突飛猛進,說明股票市場今後將面臨供給遠大於需求的問題。

以上只是從我國資本市場的公開數據中,發現今後股市將面臨資產過剩的問題,如果從更宏觀的角度看股市與樓市的供求關係變化,對認清未來資產價格的走勢將更有幫助。

今年以來,我國的貨幣政策回歸中性,M1和M2增速均出現回落,其中,M2增速已經連續兩個月回落至10%以下。從歷史來看,貨幣供應量增速的回落與股市估值水平的回落存在一定的相關性,如下圖所示。之所以要用深圳成指的本益比,是因為上證綜指中銀行和其他大市值股票的權重過大,且本益比水平較低,影響上證綜指估值水平對貨幣政策變化的響應度。

我國M1的增速從2016年7月份的25%回落至今年6月份的15%,反映了貨幣政策在金融去槓桿背景下自然收緊的趨勢。M1增速回落,不僅拉低了股市的估值水平,也將拉低房價的漲幅。從今年上半年居民房貸餘額來看,只比去年末增長了12%,增速比去年大幅回落,說明今年居民樓市加槓桿的情況大幅減少。

雖然今年上半年新增信貸規模比去年同期略有回升,接近8萬億元,但為何廣義信貸明顯回落呢?這顯然與金融監管加強有關,導致銀行表外業務的規模下降,表外業務轉表內後,證券投資的規模也出現了大幅下降。

今年以來,隨著鋼材、水泥等大宗商品價格的大幅上漲,不少人認為這是新一輪周期啟動的明顯特徵。但為何CPI漲幅很小、M2和M1增速均在回落呢?我認為,鋼材、水泥等價格的上漲只是表象,背後的原因主要有三點:第一,眾所周知的去產能效果;第二,基建投資的高增長,第三,三、四線城市房地產新開工面積的增速見底回升。尤其是第三個原因,被大家所忽視。由於三、四線城市的土地購置成本低,故同樣金額的房地產投資,三四線的鋼材、水泥使用量可能是一二線城市的三至四倍。

但問題是,三、四線城市真的需要那麼多房子嗎?2016年初,之所以出台了樓市刺激政策,主要是為了三、四線城市去庫存。如今,樓市去庫存還算順利,但未來的住房總量卻又將大幅增加。在我看來,中國已經步入存量經濟主導的時代,外出農民工的存量已經出現負成長,故現在基礎設施建設超前了、房子多造了,那今後就得少建少造了,即所謂的總量不變的情況下,只是朝三暮四與朝四暮三的區別。

存量經濟主導的當前與未來,增量對存量的影響將越來越小,故貨幣供應量增速的回落也是十分正常的,如1966-1988年韓國經濟快速增長時期,其年均M2增長幅度竟然達到34%,而如今只有7%左右,占GDP的比重不到中國的一半。

相信不少人認為,這輪股市和樓市的疲弱是金融監管趨嚴的結果。我對此有不同看法,認為恰恰是因為金融監管加強,才有可能穩定市場並延緩泡沫破滅或消退的時間。凡是泡沫必然會消退,如今去槓桿、控泡沫,就是為了不讓泡沫破滅、不引發系統性的金融風險。但是,樓市和股市都是市場,有市場就會有交易和套利,在估值高企的資本市場,資產供給必然會增加,如果人為維持偏高的股價水平,其結果必然是資產過剩。

綜上所述,當經濟潛在增速處於下行階段且尚未見底時,很難相信新一輪經濟周期會啟動;當去槓桿、去庫存、去產能等供給側結構性改革的任務尚未完成,市場沒有出清的時候,更不要奢望新周期了。我們更應關注的是,從貨幣規模過量到貨幣規模適中,從資產荒到資產過剩,都是此輪經濟增速下行的庫茲涅茨周期中,金融周期見頂回落的表現形式。因此,錢多人傻時代的結束已經為期不遠了,只是資產價格高估值的思維定勢暫時還將存在,但作為理性的投資者,應該放棄幻想了。

總之,全民博傻的時代已經接近尾聲了,無論是真傻還是假傻,都應該回歸理性,因為在資產過剩的趨勢下,資產價格普漲的機會在這輪經濟回落周期中很難出現。當前的PE規模肯定過大了,若再投資PE,退出難度會很大,更難奢望高回報;結構性機會永遠存在,如價值和成長是永恆的投資主題,又如周期股目前仍可以看好(原因前面已經說了:基建、三四線、環保名義下去產能),但不意味著周期崛起;殼資源會繼續貶值,但國有企業的殼資源仍有不確定的估值優勢,因為國企改革中不少國企也需要借殼來提高證券化率。