「自5月份,領導就開始著手裁員,二三十個人的團隊目前只剩下一名保代,和幾名還沒找到下家的VP。」一家券商的投行部門員工無奈地說。

和身邊許多人一樣,自年初開始,這名投行人士也加入了浩浩蕩蕩的轉型大軍。

薪酬腰斬、集體跳槽、降薪求職、討薪維權……自2018年以來,原本頂著金領光環、被無數人艷羨的投行工作,也正因一場聲勢浩大的「金融去產能」,發生著激烈的化學反應。

時間迴轉,金融行業強監管,再疊加低迷的市場環境,券商行業生態發生轉向,一直被定位於盈利貢獻部門,開始不得不依靠組織瘦身、開源節流來節約成本、熬過凜冬。

峭壁邊緣的投行業務

自2017年下半年以來,去槓桿和嚴監管的政策導向加強,A股市場的流動性進一步衰減,隨之而來的是,指數震盪下行。

股權融資市場因此一片慘澹,首先資金供給端主動收縮;其次公司需求端被監管調控,以防對市場造成抽血效應。

股權融資(包括IPO、增發、配股、公司債)總金額的對比,2018年數據截止至8月17日。

如果說以A股和股權融資為生的券商,正處於近年來最嚴寒的凜冬,那麼其投行業務,則正處於峭壁的邊緣。

代理買賣業務收入與證券承銷保薦收入是券商的兩大支柱業務,前者是經紀業務的核心指標,後者是投行業務的實力體現。

根據中國證券業協會數據統計,2018年上半年,131家券商的代理買賣業務收入為363億元,同比下滑6.38%;這其中主要原因是A股市場的萎靡;131家券商證券承銷與保薦收入為116億元,其中財務顧問業務收入45億元,同比分別下降了30.9%和12.9%。

低迷的投行業務成為券商業績的最大負累。

一位發審委委員分析,本屆創業板與主板合併後的大發審委,一直要解決的是IPO堰塞湖。「趁著A股行情好,多發一些,行情不好,就控制上會企業的供給,財務不好就勸退,過會時嚴格遵循八千萬的淨利潤指標。」如此一來,過會率下降,排隊企業也減少,IPO堰塞湖得以逐漸解決。

但這對於看天吃飯的投行而言,則無疑是把各家的蛋糕越做越小。

上半年,IPO家數僅為63家,較去年同期下降75%;IPO融資金額為923億,較去年同期下降26%。

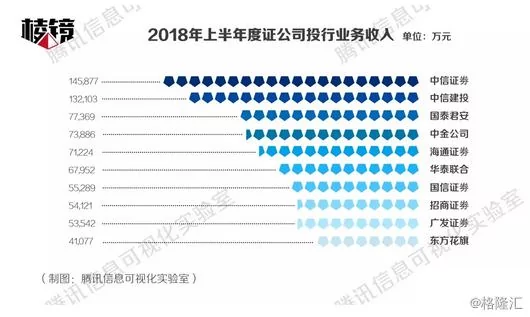

而在各家券商之中,投行業務收入超過10億元的只有中信證券與中信建投。而2017上半年年投行業務的榜眼——廣發證券則滑落至第九。

2018上半年投行收入排名前十的證券公司前十家投的收入占131家投行收入比達66.5%

中信建投證券非銀研究團隊分析稱,投行收入之所以出現大幅下滑,主要是監管因素和市場環境導致的。

投行業務的監管逐漸趨嚴,不斷經歷以2016年9月重組新規、2017年217再融資新規、2017年527減持新政、2017年11月IPO新一屆發審委等為代表的重大業務轉擇點。

2018年上半年,傳統投行業務競爭依舊將趨於激烈競爭,債務違約風險、上市公司股權質押風險將提升,券商的投行業務,因此受監管因素和市場環境影響整體走低。

收入腰斬、降薪求職投行的好日子到頭了?

IPO減少、再融資規模一落千丈、二級市場低迷導致併購重組收縮以及債券融資縮水,毫無疑問,這一切都在影響券商的投行收入,但更為實際的衝擊是,投行的從業人員開始過剩,去產能已在路上。

「獵頭和我說,這個職位競爭非常激烈。」在中字頭的投行工作三年有餘,雖然沒有裁員和降薪的苦楚,但李爽(化名)還是在著手換一份工作。

讓他沒想到的是,獵頭向他透露,僅僅是他們公司的大投行部門,就有九個人投了簡歷。

3年前,從美國完成商科研究生的教育後,李爽入職了這家大券商的投行部,從分析員做起。

開始的兩年,李爽參與的幾期併購重組和定增項目都成功過會,「雖然過程比較艱難,但是只要持續和會裡還有相關部委溝通,總會有結果。」這讓他對於職業前景充滿期待。

情況在2017年下半年發生了變化。

定增和併購重組的監管開始進一步收緊。「2017年上半年定增就過會了,但批文過了大半年才發出來。」這讓李爽開始嗅到了監管的天平開始向IPO傾斜。

2017年,審核企業同比增長了171%。「2017年的發行工作,會裡高層的口徑是儘快解決IPO堰塞湖。」一位發審委員如是說道,因此上會企業魚貫而入。

2016年,證監會發審委共審核271家企業,通過247家,過會率91%,而2017年,發審委共審核466個IPO項目,審核通過380家,否決86家,過會率81.5%。

但對於李爽而言,儘管身在一線券商,因為部門儲備的項目較少,導致他能參與IPO的項目寥寥無幾。

而到了2018年,IPO的過會率掉頭向下。截至8月17日,今年以來審核146家公司首發申請,通過74家,過會率只有50.6%,未通過50家,未通過率達到34.2%。

「大型IPO項目多數留給了刷簡歷的同事。」這是領導有意栽培的對象,或者說是看重他們父輩的資源。

MD(董事總經理、一般為投行部門的最高頭銜)旱澇保收、底層員工拼命幹活卻上升無望,陳舊的激勵體制和薪酬機制以及被關係戶把持的上升通道,讓李爽下定決心離開。

「MD一年打打高爾夫、吃吃飯,不管有沒有拉到項目,保本上千萬收入到手。」

在與跳槽的投行人員接觸發現,跳槽到一級市場的買方如PE/VC較多。

一般投行從業人員因為其參與IPO、併購重組項目較多,擁有較為深厚的產業視角、盡調能力、財務與合規的知識儲備,與一級市場所需的投融資能力較為符合。

在拿到多家offer之後,李爽思量再三,降薪跳槽到一家PE機構,從事早期的產業投資。

他表示,薪酬不是最大的考慮因素,未來的前景才是。「投行至少目前處於一個周期的底部,很難熬。」

「今年的業務很難做,錢越來越難掙了,投行都是一片哀嚎。」一家華北小型券商的投行人士表示,其所在投行的薪資結構和計算方式、發放方式均發生了變化,薪資出現了較大的降幅。

但讓其最為憤懣的是,其所在部門此前做過的項目,獎金至今也未曾下發。

「大家的情況差不多,都在熬,看能不能熬到監管政策掉頭的時候。」該人士說。

不過一線員工雖然苦不堪言,在某些投行MD的眼裡,自己也絕非像李爽所說的那樣「打打高爾夫,一年上千萬」,收入和消費降級也正在發生。

一家國內頭部券商的MD談到,在金融行業去槓桿的背景之下,像投行這樣獎金與業績強掛鈎的部門,情況非常不樂觀。

「市場沒錢,企業也拿不到錢,投行這樣的仲介機構,自然成交悽慘。」該人士透露,雖然其所在投行部門薪資結構未發生調整,但在2018年以來業績同比下降至少70%。

「年底合算獎金,獎金腰斬幾乎是板上釘釘的事了。」該人士悻悻預測。

非典型投行:新三板的尷尬生存

就在幾個小時之前,孫維剛參加完一家投資公司的面試,好在面試還算順利。

「熬不住了。」

孫維無奈地說。

孫維目前就職於一家國資背景,處於行業的第二梯隊的中型券商。他主要做的是新三板的掛牌、督導工作。

就不少券商的業務架構來看,許多券商新三板業務中做市部門和掛牌、督導部門不在同一個條線。做市部門更偏交易屬性,劃歸為自營或交易類的部門居多。掛牌、督導團隊主要屬於投行體系內。也有券商將整個新三板業務都納入在投行體系。

孫維所在的券商屬於後者。其表示,其所在的投行劃分較細,共分為近20個部門,被稱為「投行委員會」。

市場環境發生改變、以及監管風向的不確定性,紛紛傳達到金融機構端。在孫維看來,一場「金融機構的去產能」正在上演。

「雖然不同業務之間跨度很大,但是不管做IPO也好,像我這樣做新三板的也好,大家處境都很艱難。」其中最顯著的表現是,其所在投行的降薪、減員、離職,正在悄然發生。

孫維介紹說,降薪主要是由於兩方面原因,一是無項目、無業務可做,二是薪資分配形式也出現變化。

「我從15年入職這家券商至此已經兩年多的時間,算是經歷了新三板從鼎盛時期到明日黃花的墜落階段。」在他看來,新三板已經從此前的增量市場變化為現在的一個存量市場,這對於其所在的主要從事新三板掛牌、督導的部門來說,無異於面臨終日為項目發愁的窘境。

全國股份轉讓系統數據顯示,新三板摘牌數大於掛牌數的情形,自去年12月就已開始上演。2018年1-7月以來,掛牌企業數量除了2月正增長(24家)外,其他5個月全部負成長,分別為-24、-71、-177、-73、-66、-135。

股票交易方面,截至2018年7月底,今年前7個月,新三板股票交易金額為144.56億元,同比下降42.77%,幾乎腰斬。

而以孫維所在的券商為例,2017年該券商督導的新三板新掛牌公司數僅為73家,而2016年這個數字還為200家。

無項目可做,意味著收入的下降。而薪酬分配方式的調整,則在另一種程度上引發孫維何周圍同事的不滿。

這種調整具體表現在,在過去,其所在券商投行部門的薪資中,項目獎金的部分都是按月發放,次月發放上月獎金。但是如今,這種發放形式變成了按照季度發放。「我們的薪資就兩部分,底薪加項目獎金,先不吐槽按季度發放這種形式,就算從個稅繳納角度,也會比之前有更多的支出。」

包括孫維自己在內,她和她的同事們,都進入了一個迷茫期。

「高強度、高壓力的投行行業,存在著對體力、身體的巨大消耗。但是當你消耗著自己的生命,所獲的回報卻相較之前出現下降時,你就會思考自己做下去的意義是什麼。」孫維說。

於是,半年之內,孫維所在部門已經有4位同事選擇離職或者轉行,其中2位跳槽去了別家券商,另外2位轉行去了政府引導下的產業基金。

「我朋友總跟我吐槽說,投行就是個適合年輕人蹦躂的行業,在這裡,30歲已經算是老年人了。」孫維也覺得,自己已經消耗不了了。

他說,他本想嘗試去其所在券商旗下的投資公司,但是發現這樣的國資背景企業,部門與部門之間總是有著很高的隔離度,於是她乾脆打算換家公司。

「其實我想做投資很久了,我覺得相較現在崗位來說,做投資更可以讓你感覺到很多東西都可以用成本效益和經濟原則來衡量的。」他說。

投行的未來

作為一家IPO承銷前三券商的保薦人和MD(董事總經理),夏君(化名)並未感受到投行業寒冬的凜冽。

「投行人裁員、跳槽和降薪是一個短期的波動。」他的理由是,未來中國的融資市場將會加大直接融資的比重,而券商投行又是直接融資最重要的仲介之一。

央行最新公布的5月社會融資數據顯示,社融規模增量為7608億元,明顯低於預期,與4月1.56萬億元相比接近腰斬,相比去年同期大幅減少3023億元。

在實體與金融機構的去槓桿進程下,社會融資增速下滑常態,因此易於監管的表內融資與透明高效的直接融資將是政策取向。

基於此大背景下,加上投行的牌照管制能夠放開的話,「對於投行人才的需求將會非常巨大。」他始終對行業的未來充滿樂觀。

除此之外,大量中小企業與新興行業的旺盛融資需求,也是他對投行保持樂觀的重要理由,「投行肯定要加大人手去覆蓋和培育這些企業。」

一位已經離職轉型PE投資的保薦人卻並不樂觀,蛋糕再大,如果是寡頭壟斷的市場,那麼很多投行人才的供給將呈現過剩狀態。「比如發行CDR,只有幾家頭部券商在主承,和其他大部分投行是沒有關係的。」他總結,投行業的馬太效應只會越來越強。

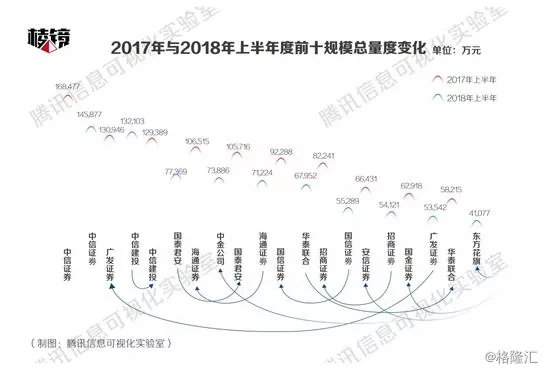

券商投行收入前十名的同比變化

經過統計發現,投行收入前三甲—中信證券、中信建投和國泰君安,占前十家投行收入比重為46%。而前十家投的收入占131家券商的投行收入比達66.5%。

相比2016年和2017年,一位一線投行的董事總經理認為,2018年的分化會更加嚴重。「投行的頭部效應愈加明顯。」小券商的投行部門會很難生存下去。

一位小券商的投行從業人員透露,在5月份,領導就開始著手裁員,二三十個人的團隊目前只剩下一名保代和幾名還沒找到下家的VP。

「但外資投行或者合資投行並沒有裁員的打算。」一位外資投行的中層透露。

面對投行寒冬,內資投行與外資投行的應對截然不同,原因在於各自業務定位不同。

中信建投非銀團隊分析,對於一些將投行定位於打造品牌、黏住客戶的、尤其是一些外資、合資券商投行,這類投行基本是秉著不虧錢即可的目標。

若投行當年的效益較好、基本會將盈利部分作為獎金進行發放,若收入不夠理想甚至不夠覆蓋薪酬支出,則會對投行進行貼補。

形成比較的是,內資券商普遍將投行部門定位於盈利貢獻部門,在投行豐年時,一般投行部門的薪酬和其他費用支出合計占收入比例約在30%~50%,而在行業低谷時,則一般收入難以覆蓋薪酬和其他費用支出。

上述發審委委員判斷,而目前去槓桿帶來的股權融資低谷,未來三四年還無法看到反轉的跡象。