截至2017年底,中國有9.7億人擁有央行徵信檔案,但人均信用卡持有量僅為0.61張,連「人手一張信用卡」都還沒有實現。

招行最近有點煩。

12月19日、20日兩天,招商銀行(600036.SH)的股價分別大跌4.08%和3.21%,截至12月26日收盤,招行報收於每股24.85元,在12月大跌12.96%。

對一向股價沉穩的銀行業來說,招行的股價走勢在12月堪稱「跳水」。

(招商銀行A股日K線圖)

引發招行大跌的罪魁禍首,是市場傳言。傳言稱招招內部定調2019年營收「零增長」,淨利潤增速將降至個位數。

國泰君安銀行業研究員邱冠華最先發布了澄清報告,認為傳言可信度不高。

報告認為,招行的營收2019年不可能零增長,而淨利潤增速降至個位數,從技術角度看是有可能的,但從穩健經營和招行的撥備充裕度來看,招行維持2019年與今年年業績增速差不多的可能性更符合常理。

在分析招行的利潤構成時,信用卡業務是繞不過去的,身為行業龍頭,招行的信用卡業務很大程度上反映著市場的溫度。

信用卡市場過熱了嗎?這是當下零售金融從業者關注的核心話題。筆者了解到,連國外機構投資者也十分關注這一市場動向。

近期有媒體感嘆,「現在的年輕人真敢負債」,這種論調一度讓市場瀰漫悲觀情緒。中國信用卡是否真的到了興衰周期的拐點了呢?

槓桿率升高至49.3%

央行上個月發布了《2018年第三季度支付體系運行總體情況》,信用卡逾期半年未償信貸總額880.98億元,環比增長16.43%,逾期率為1.34%,環比上升13個基點。

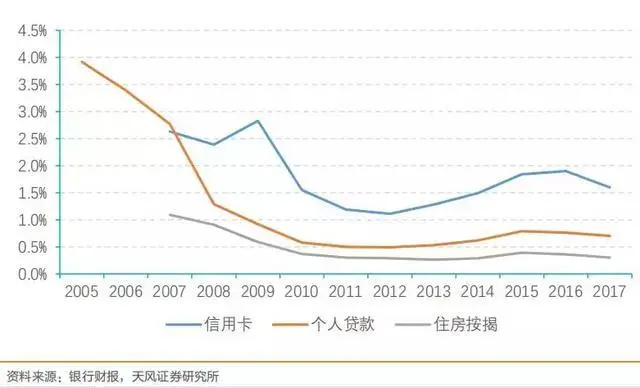

逾期率上升和經濟周期有關,在過去10年,中國銀行業曾經歷過兩次。一次是2007年至2009年,當時主要是受次貸危機的衝擊,信用卡逾期率連續三年在2.3%以上,另一次是2013年至2016年,三年間信用卡逾期率爬升了62個基點,原因是企業經營不善導致的債務問題逐漸傳導至了居民個人。

「今年信用卡逾期率上升的原因比較複雜。」某股份行信用卡中心管理人員表示,這兩年各大行均開始重視零售金融、消費金融業務,辦卡競爭異常激烈,客群質量有所下降,同時原有持卡人的還款能力也明顯下降。

持有三張信用卡的王奔(化名)表示,自從2016年買房結婚後,房貸月供壓力巨大,再償還信用卡帳單已經感到吃力,「每天生活費都得精打細算,恨不得一分錢掰成兩瓣花」。

高企的房價吞噬著信用卡持卡人的還款能力,也降低了其抗風險能力。一旦遭遇突發狀況,如重病、失業等,便只能「舉債度日」。

據天風證券最新研報,截至2018年3月,中國居民的槓桿率升高至49.3%。

鄰國的教訓

但潛在危險不得不警惕。

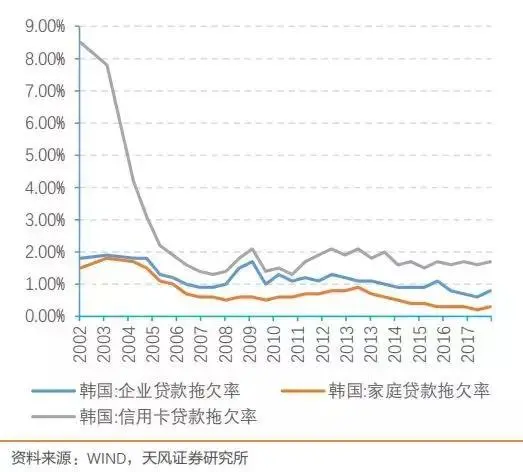

韓國在2002-2003年爆發了信用卡危機,信用卡貸款拖欠率一度高達8.5%和7.8%。

細究韓國信用卡危機爆發的根源,能一直追溯到1997年的亞洲金融危機。當時韓國經濟出現了非常顯著的衰退,1998年二季度的GDP增速更是下探至-7.3%。為刺激經濟,韓國從1999年開始,鼓勵信用卡消費。

最關鍵的兩大措施,一是廢除了發卡機構槓桿率的限制;二是廢除了信用卡取現的限額,之前是每月70萬韓元,約合610美元。

監管的放鬆使得韓國的各類機構無視風控,湧入信用卡市場。在後危機時期,韓企對資金的需求一時難以快速恢復,銀行體系內沉澱了大量資金,逐利的天性使得它們不斷放鬆授信標準,客群質量持續下降。

同時,由於取消了信用卡的取現限額,韓國信用卡貸款餘額中,預借現金的比例一度接近65%。到2002年,信用卡貸款在韓國銀行總貸款中的占比,由1999年的10.4%升至21.3%,同期占人均可支配收入的比重也由9.2%升至25.9%。

韓國信用卡業務「大躍進」後,危機開始逐漸顯露,導火線是逾期率的緩慢攀升,使得一些警覺的發卡銀行提高了風控標準,致使高槓桿的多頭借貸者現金流斷裂,出現債務違約。

債務違約的出現為韓國銀行業敲響了警鐘,它們爭相提高風控標準,卻令更多的借貸者現金流斷裂,變成了「死循環」。

這場信用卡危機持續了約3年,直到2006年,韓國銀行業才從危機的陰霾中走出來。