瞎了。原油大跌,銀行基本都沒出大的么蛾子,唯獨中國銀行,客戶虧光錢就罷了,還倒欠三倍本金,面臨不還錢徵信可能出問題的局面。而中國銀行的合約設計,可以說是槽點滿滿。22:00停止交易,卻按凌晨2:28-2:30的均價結算,設的20%保證金時強平,完全沒作用。最後,客戶的損失加一起超過300億,P2P爆雷,也沒這個慘啊。。。

全部爆倉,並欠中國銀行3倍本金!

昨天,筆者寫了負油價的事情。

沒想到,損失最慘痛的,竟然是投資了中國銀行「原油寶」的客戶。

根據中國銀行的最新回應:確認前天WTI05期貨合約創下的-37.63美元/桶為有效價格。同時中行公告稱,自4月22日起,暫停客戶原油寶新開倉交易。

這意味著,這批原油寶客戶承擔油價跌成「負值」全部損失。全部爆倉,還欠中國銀行3倍本金。

一位中行原油寶投資者,爆虧571萬。

中國銀行的三個神秘騷操作!

在原油寶的客戶虧損中,中國銀行一系列神秘騷操作,是把投資者推向深淵的最大魔鬼。

第一,沒有提前進行換倉。

表面上,投資者是買了一隻銀行XX產品。其實不是,買了原油寶之後,原油寶會給你買原油期貨。

就是說,標的底層資產是原油期貨。

說到期貨,這裡就存在一些問題了。

原油寶可以買5月的合約,也可以買6月的合約,還可以買入7月的合約,它買的是哪個月的呢?

一般買的合約,必須是近月的。因為越近的合約,交易者眾多,價格也比較準確,也叫主力合約。

然後,合約是滾動更新的。先交易5月份合約,然後會切換到6月份合約,再切換到7月份合約。

一般的,為了防止期貨合約最後一個交易日,發生非理性波動,中國各個銀行平台的帳戶原油業務,最後交易日,都設在國際期貨合約到期前一周或10天左右,作為最後交易日期。

實際上,工商銀行、建設銀行的帳戶原油,早在4月14日和4月15日,就已經基本完成換月工作。

平倉價格,也是在21-20美元/桶之間。

但是中國銀行是一個例外,它沒有!

「如果中行原油寶交易,在4月14日將客戶倉單強制平倉,就不會發生這樣悲慘的事。正因如此,我暫時還沒聽說其他銀行發生這樣的事。」

第二,盤中砸盤的元兇。

中國銀行呢,不僅沒有及時、提前的更換合約月份,還是原油暴跌中砸盤的元兇。

實際上,中間客戶還有一層保護墊!

即便沒有提前更換合約,中國銀行也該按4月20日22點停止交易時間節點的11.7美元報價結算。因為當天22點之後,客戶已經沒有交易了。

實際上,在22點之後,中行原油寶各合約的價格、K線圖也再無變化。

但是,最後給出的公告,是按照市場的最低價,-37.63美元結算,導致投資者出現巨虧。

中行原油寶協議為跌至20%保證金時強平,但是在跌至20%時,中行並未強平。

對此,中行的客服回應稱,中行原油寶若為合約最後交易日,則交易時間為8:00-22:00,超過22:00銀行則不會進行強平操作,而保證金是在昨晚十點後跌至20%以下的。

投資者憤怒表示:「中行原油寶設計規則存重大缺陷,導致投資者巨額虧損,我們打算去集體訴訟。」

一般的,期貨越是臨近交割日期,大多數投資者其實不需要買油或者賣油,只是交易賺一筆差價。

所以美油2005合約,交割日是2020年4月21日,但是在2020年4月16日,大家就已經把交易重心移到美油2006合約了。美油2005在後面幾個交易日,實際交易人數和單數都少得多。

想成交,就需要把價格砸到足夠低。

因為中國銀行,並不是打算實物交割的石油公司、油氣公司,中國銀行也沒有交割、儲存石油能力,卻給客戶拖到最後結算。迫不得已,最後盤中砸盤成交。

美油2005在2020年4月21日,價格跌到多少?-40美元/桶,最終收盤價是多少呢?-37美元/桶。也就是說,最後出逃的價格是多少?-37美元/桶。

實際上,有多單把價格砸到這麼低的,幾乎只有中國銀行直到倒數第二天才開始的瘋狂平倉行為!

中行這次騷操作,客戶虧了多少錢?

根據CME數據,最後有高達77076手的合約,是按照的TAS(Trade at Settlement,以下簡稱TAS)原油期貨結算價交易指令執行。每手1000桶計算,總計77076000桶原油在結算價成交。

假如開倉均價20美元/桶,則結算總損失高達44.66億美元,約315億人民幣。

第三,瘋狂的交易成本。

交易中的手續費,也超出你的想像!

銀行的帳戶原油,切換合約,其實需要很高的成本。這個成本藏在哪裡了呢?買賣原油的價差中。

買賣帳戶原油,是有價差的,也就是移倉成本。這個成本大概是多少呢?2%左右。

比如吧,81塊錢買的2005原油,賣出只能賣78元。約2%,一年要換12次,那就是多少呢?24%。

每個月收費2%,一年24%的費用。

什麼樣的產品,能讓你一年覆蓋24%投資成本?

臉呢?不要了?

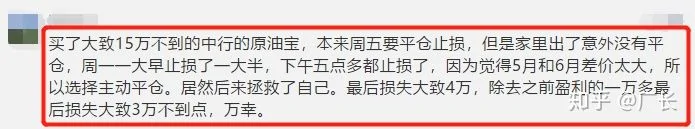

有投資者,僥倖躲過了這次劫難。

但是更多的中行客戶,被徹底活埋……

然鵝,中國銀行不僅不對自己的騷操作進行道歉,還引以為榮,跑去跟投資者索要自己「收益」。

據投資者曝光的一份結算單顯示:開倉本金是194.23元,本金388.46萬元,平倉價是-266.12元。現在總體虧損920.7萬,倒欠銀行532.24萬。

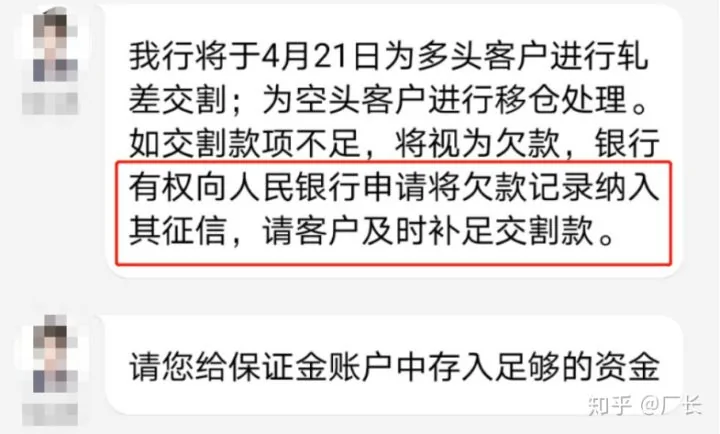

中國銀行發出通知,要投資者補充穿倉虧損。網友爆料,有客戶收到銀行簡訊要賠償3倍保證金。

投資者提出質疑:「銀行50%提醒和20%斬倉風控,根本完全沒提示」、「跳樓的保險金也賠不起」。

更有網友表示:「保證金扣沒了還不算,還要到倒貼給銀行3倍的錢」、「投資只剩骨渣」……

也有投資者反映收到了中行的結算通知,05合約結算價格為-37.63美元、-266.12人民幣的極低值。這意味著,投資者不僅虧光了本金,還產生了2倍於本金的負債。

中行還有臉去向客戶催債,服氣了!

在維權群里,有人表示,向中行客服諮詢,得到的答覆是,交割款項不足,將視為欠款,銀行有權將其納入徵信。

這意味著,如果中行起訴成功,還不上錢的,以後貸款買房啥的都會受影響。

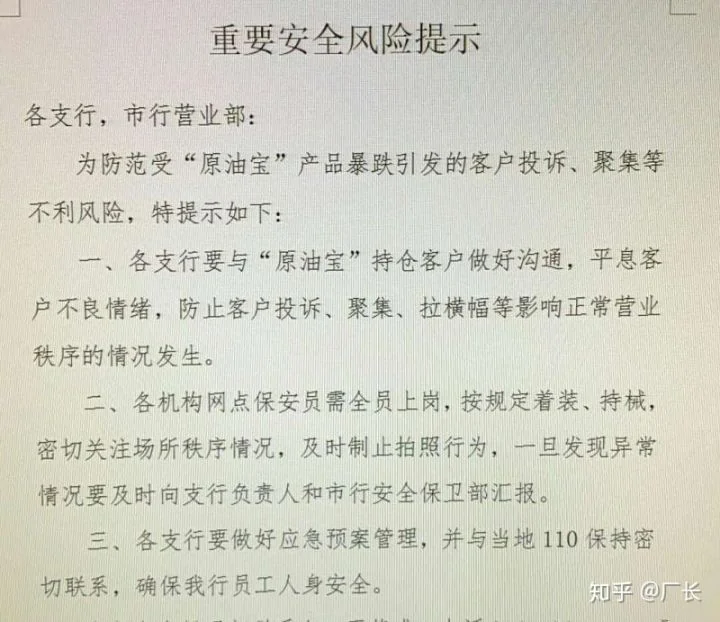

中行也很神速的,發出「安全風險提示」:

群內投資者吐槽,這次真是連韭菜根都拔出來了:

抄底原油,願賭服輸,但很明顯,中行的合約設計和風險控制,存在很大漏洞。

前面講到,交易時間為8:00-22:00,晚上十點後已經停止交易。但是客服的回應是「晚十點停止交易不代表晚十點開始移倉,交割價格參照當日交易所期貨合約的官方結算價,北京時間凌晨2:28-2:30的均價進行結算」。

那麼,這其中四個多小時的時間,完全無法做任何風控。

如此重大的漏洞,最後卻要讓投資者買單,虧光本金倒也罷了,還要背負巨額欠款,面臨徵信問題,筆者表示無法信服。