房地產投資人正在尋找新的投資目標,尤其是隨疫情變得炙手可熱的倉儲等非傳統不動產標的,資金瘋狂競逐,使標的價格水漲船高,投資風險也跟著上升。

華爾街日報報導,英國皇家財產局6月表示,名下的海床土地價值,在3月為止的去年度翻漲近一倍,抵銷該公司在倫敦市中心零售不動產價值下滑的影響。英國皇家財產局以往專管英國皇室名下的不動產,現在則是一家以公司型態運作的法人化公共實體。今年2月,石油和天然氣公司為了在綠能轉型上取得領先,競相對能架設離岸風電設施的出租海床土地提高標價。

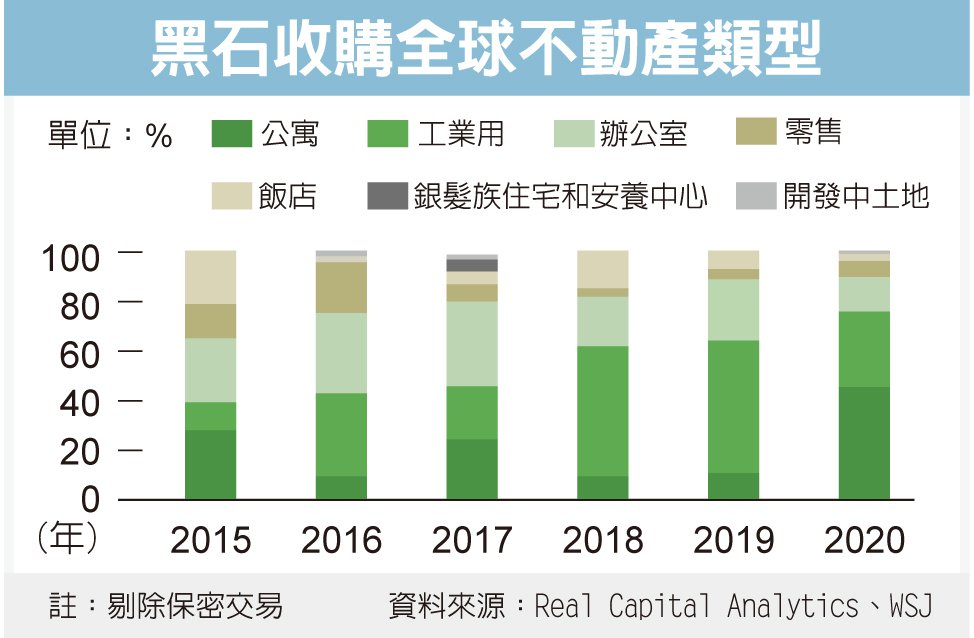

不過,擁有大片海床土地的投資人畢竟是少數,多數投資人拼命搶購的,乃是資料中心和研究中心等非傳統不動產。私募基金巨頭黑石集團(Blackstone)近來斥資35億美元,買下多座生命科學實驗室,該基金已是全球最大不動產投資人之一。疫情使投資者對這類資產興趣一飛沖天,美國投資者2020年投入電商倉儲等工業用不動產的資金超過商辦投資額,這種情況是前所未見的。

Real Capital Analytics數據顯示,歐洲第1季商辦和店面不動產銷售金額,比去年同期減60%,工業用不動產銷售只減少7%,同期間,機構投資者搶購住宅不動產,公寓銷售增幅更超過33%。

全球去年不動產收購交易中,辦公室也只占總金額約14%,公寓則囊括了將近一半,倉儲和資料中心等工業用不動產則占30%。買家收購意願減少,對零售和辦公室的價值顯然是不利訊號。

不過,炙手可熱的另類不動產也有價格過高的風險。用於電商貨運最後一哩路的都市區物流不動產,目前的資本化率(收益率)只有4%,低於疫情前的4.7%。這反映買家間激烈爭搶,導致此類不動產價格攀高。資本化率是衡量不動產投資報酬的重要指標。

投資者對資料中心的狂熱則可能已經過頭。雖然資料儲存的需求仍高,但大量新蓋的資料中心將會讓現有資料中心的房東難以提高租金。不動產研究公司Green Street估計,由於供給過剩,投資者從美國資料中心取得的營業利益,長期下來每年將只成長2%。投資受益於疫情的不動產固然是個明智選擇,但投資人應注意市場是否已過度擁擠,尤其不動產又是一門低流動性生意。