2023年一般投資者最關注的主題只有一個:尋找高息存款銀行,並且在續期日之前再尋找下一家。

繼滙豐日前上調定期存款息率後,中銀香港及恒生近日亦出手,一同把跨年的3個月港元定存息調高0.2厘,至4.5厘,即與滙豐睇齊。

之後滙豐更一反常態,為一些超短期存款提高極高利率,包括將7天期港元定期存款利率,最高加至13厘,不過計劃是屬於外幣兌換及定期存款優惠。而另一家發鈔行中銀亦有提供年利率高達10厘的短期存款優惠,條件是客戶需透過兌換外幣。

大行之外,外資及中小行亦更為進取,好像花旗就為新客戶以5萬元或以上開立港元定存,3個月年利率為5厘;富邦、大新、工銀亞洲等多間中小銀行更提供半年以上定存鎖定較長期資金。

為了搶奪跨年資金,銀行戰場除了定期存款,更伸延至活期產品,甚至比定期存款「更抵玩」,成為「好息者」新寵兒。星展至明年2月底,4個月每月有高息5.2厘,大行如渣打單月維持最高6厘,其他銀行都有加息,平均每月也有高達4.8厘左右,高息過綠債。活期息口隨時高過定期存款,起存門檻卻更低,而且活期更靈活,若有緊急資金需求,隨時可以拿錢走,雖然會失去額外利息,但不至於像定期一樣,提早攞錢可能被罰手續費。

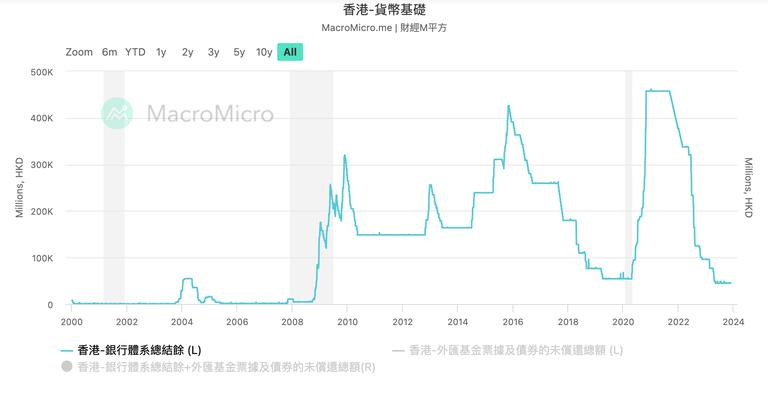

銀行體系結餘一年間減少了逾四千億

有財資市場人士稱,由於銀行體系結餘一年間減少了逾四千億,令港元拆息在半年結及季結後仍持續徘徊在高位,銀行對資金管理持審慎態度,大型銀行甚至已開始著手為年結做準備,鎖定跨年資金。

根據金管局數據,9月港元定存金額按月升3.4%,相反活期和儲蓄存款分別減少6.2%和3.9%。如果連同其他外幣,整體定存規模更突破91,697億港元,升逾3.2%,創出有紀錄新高(圖1)。如果與去年同期比較,港元定期存款一年間更是急升44%,涉及增加資金多達1.3萬億元,已經等於香港GDP規模的一半;相反同期港元活期及儲蓄存款就分別下跌26%及24%,定存金額占港元存款比重進一步提升至55.9%,較8月高2個百分點,顯然存款轉移已經是過去一年最大資本流向。

作為本地存款規模最大銀行,滙豐香港的定期存款占比,今年起更是逐月提升1個百分點,到9月底已升至31%,預期今年餘下時間料持續「定存化」趨勢,相信資金成本高企的情況再維持一至兩季。

銀行資金狀況日益緊絀

市民搶高息搶得開心,但高息存款背後原因只有一個:銀行資金狀況日益緊絀。

美國去年至今累計加息5.25厘,香港卻未有跟足美國加息步伐,主要銀行優惠利率加幅仍維持在0.875厘,港美加息幅度差距高達4.375厘。但這在聯繫匯率制度之下,肯定不會長久維持,否則將引發大量資金由港元流向美元賺取息差。香港銀行體系結餘(圖2)已經由2021年的高位回落超過四千億元,這正是反映資金外流情況。實際上正是銀行體系在今年五月跌穿500億水平後,港元拆息就逐步攀升,即使在半年結後亦未見回落,1個月拆息曾見5.5厘,見十五年高位,三個月拆息更因為屬跨年資金,利率更觸及23年新高(圖3)。

拆息持續高企,的確是出乎銀行界意料之外,甚至令資金管理出現了問題,今年以來銀行需要透過向金管局「貼現窗」拆入資金次數及規模,均創出三年新高,甚至有發鈔銀行一樣試過「計錯數」,需要向金管局求助。

貼現窗為金管局向銀行提供短期流動資金「窗口」,簡單來說,銀行每日結算時,假如發現流動資金並不足夠,可以在每日下午五時半至六時半通過貼現窗,將持有外匯基金票據或債券做抵押,向金管局借取隔夜流動資金來進行銀行同業結算。

銀行罕有動用非常手段拆入資金

必須注意是,金管局這種「最後貸款人」角色,銀行除了需要以貼現窗利率進行拆借外,亦會容易被當局視為日常資金管理不善而造成「標籤效應」,因此銀行非不必要是鮮有動用這隻「窗」。但今年以來,銀行卻經常要頻密通過貼現窗口拆入資金,其中八月更單日投放39.5億港元的流動性,創自2021年以來最高金額。

另外在七月時候,據報作為發鈔行之一的渣打,更一度要動用貼現窗拆入逾31億元,反映作為最大行資金管理亦出現問題。而統計第三季貼現窗總共拆出180億元資金,為2019年第四季以來最多,有交易員指出,近月同業拆借市場資金較為緊張,與息率趨升,各行收緊額度不無關係。

本港企業未來數月面臨更高的舉債成本

而基於本港高息環境料持續一段長時間,勢推高企業融資成本。滙豐環球近日有一分研究報告很值得大家關注。報告指出,美國國債利息、港元同業拆息(HIBOR)及離岸人民幣拆息均趨升,過去較低息的定息發債窗口基本已「落閘(window shut)」,本港企業未來數月面臨更高的舉債成本。

滙豐報告比較了多間香港企業的債務成本及組合,其中九倉置業的實際借貸年利率成本大增,由2021年的1.4厘升至去年的2.5厘,今年上半年更大幅漲至4.7厘;負債更沉重的新世界,負債比率由去年底的46.9%升至48.7%,計及永續債更高達83%,不單要出售重大盈利來源的新創建來減債、更要大削末期息八成。

香港財金官員有留意危機浮現嗎?

當本港具財政實力的大型藍籌企業,都要面對貸款利率急升逾3厘,其他中小企面對的壓力更可想而知。香港最新10月採購經理指數(PMI)已降至48.9,數值連續4個月低於50盛衰分界線,反映私營經濟景氣再度轉差,企業減產幅度更是一年以來最大。展望未來12個月的經營前景,受訪企業憂慮經濟的不確定風險升溫,加上業務競爭力不足,令悲觀情緒更強烈。

高利率環境已經不單影響樓市,樓價由高位已回落逾兩成,樓價指數已跌至六年半新低,大行甚至評級機構預測未來一年仍要再跌多一成;而對中小企來說,市民消費不振(更多可能是北上消費),另方面卻面對借貸成本急升,經營壓力是愈來愈大。儘管高息存款對有錢一族來說是開拓新收入來源,一般市民卻要面對利息增加壓力,但我們的財金官員有留意這種危機嗎?

-顏寶剛

(以上評論純屬作者個人觀點,並不代表本台立場。)