到4月,斯里蘭卡的外匯存底只有19億美元(現在已經只剩下兩千多萬美元),相當於總外債規模約500億美元的3.8%,僅僅今年需要歸還的外債就高達70億美元,這讓斯里蘭卡失去了進口石油、藥品和食品進口能力,導致私人車輛、公共運輸車輛停駛,城市交通回歸原始狀態,由於油庫已經沒有航空燃油導致國際航班被迫停飛,能源(燃油電力等)短缺導致運輸業和所有工業活動停頓,讓該國經濟窒息而亡;無法進口農產品和食品導致食物短缺,醫院中病人的病患大部分都是因飢餓而導致,但在藥品短缺的情形下也得不到有效的救治;一般來說,每個國家的人們都很恐懼通貨膨脹,源於這意味著個人收入購買力的快速下滑,直至食不果腹,但斯里蘭卡已經不僅是通貨膨脹的問題,而是短缺的問題!

能源短缺讓人們的生活回到了原始社會,藥品短缺讓人的生命毫無保證,食品短缺導致饑荒和死亡,這徹底點燃了斯里蘭卡人的怒火,遊行示威持續爆發。

到7月9日,持續遊行示威的斯里蘭卡民眾終於「攻克」了該國的總統府,國家也宣布徹底破產。

那麼,是什麼原因讓斯里蘭卡落到今天的境地???

第一,是美元加速貶值(這是美國通脹惡化的真實含義)導致大宗商品價格快速上漲。

當石油等大宗商品價格快速上漲之後,同樣數量的外匯存底其進口能力就會快速下降,這就導致斯里蘭卡這樣的國家其外匯存底被快速消耗。

第二,過去十幾年是低利率時代,美元的利率低至零、歐元日元的利率甚至低到零以下,這是人類經濟史上唯一的一次。此時,各國為了發展經濟肆意借貸,根本不必擔心債務過高,只要通過持續的借新還舊,然後償還很少的利息就可以維持債務的滾動。

但美元利率飆漲之後,如果各國依舊要通過借新還舊滾動債務,就需要支付高昂的利息,高債務率國家的利息支出就像滾雪球一樣增加,就會快速消耗其外匯存底。

在上述兩種因素的共同作用之下,當外匯存底被消耗到足夠低的水平之後,本國的進口能力就會受到制約,本國的通脹就會飆漲,極端情形下會失去大部分進口能力,就出現商品短缺。此時,外資和本國資本就會加速撤出,源於該國已經無法進行正常的經營活動,也無法維持正常的生活,而資本加速外流導致外匯存底走向枯竭,推動局勢不斷循環、惡化。

最終的結局就是國家破產,這就是斯里蘭卡今天的結局。

可問題是,斯里蘭卡不是唯一的正在遭遇國家破產的國家,如果說歐洲有歐豬五國,現在的開發中國家也有五國,包括阿根廷、秘魯、伊拉克、巴基斯坦等都處於破產的邊緣,當然還包括已經破產的斯里蘭卡。

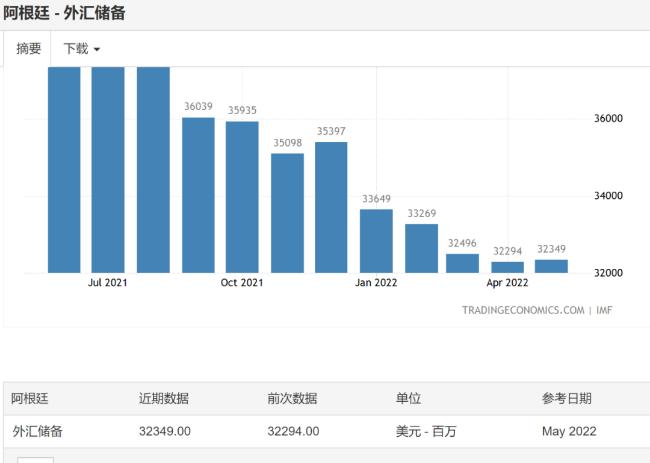

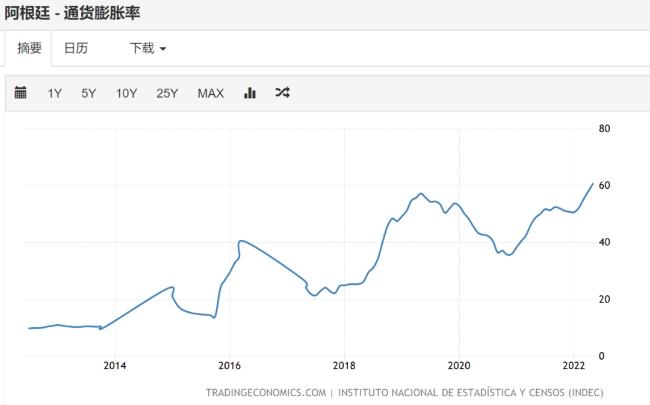

比如阿根廷的情形就不比斯里蘭卡好多少,下面是阿根廷的外債、外匯存底、通脹率等走勢圖。

阿根廷外匯存底與外債之比目前也僅僅為11.8%,其外債已經開始違約,她還能挺多久哪?

更要注意的是,今天阿根廷出現的一系列現象與今年初期斯里蘭卡出現的幾乎一樣,它正在承受燃料短缺之苦。

目前阿根廷24個省中有23個省存在獲取燃料的問題,根據卡車司機聯合會的說法,阿根廷不斷爆發的遊行示威活動不同於該地區以前的類似抗議活動,因為它更多地是由於短缺而不是價格過高。阿根廷嚴格控制加油站的汽油價格,大約四分之一的柴油需求來自進口。外匯存底不足導致進口不足,帶來的結果當然是供給短缺。

又是燃油短缺,這不就是斯里蘭卡年初開始出現的問題嗎?當能源開始短缺時,交通運輸、電力供給都會受到衝擊,進行正常工農業活動的基礎被破壞,資本就會外逃,外匯存底被快速消耗,進口能力枯竭時就會導致全面短缺,就會落到斯里蘭卡的境地。能源是社會生產與生活活動的「血液」、運輸系統是社會的神經系統,當燃料短缺時就會徹底破壞一個經濟社會。

燃料短缺不僅存在於阿根廷,也存在於巴西、秘魯等很多南美國家。

這裡的問題是,這些南美國家可不是斯里蘭卡,比如阿根廷就是全球重要的大豆、玉米出口國,在國際出口市場上占據極為重要的地位。由於俄烏戰爭導致烏克蘭的小麥、葵花油等出口受阻已經威脅到了全球穀物市場,一旦阿根廷因燃油短缺阻礙農產品的生產和運輸活動,就會繼續衝擊國際農產品市場。

阿根廷距離斯里蘭卡的情形可能比我們想像的還要近。

雖然阿根廷實現嚴格的資本管制和物價管制(這讓人想起了當初的委內瑞拉),但該國的通貨膨脹率依舊超過60%。通脹不斷惡化就會導致紙幣的購買力加速下滑,出門購物時就需要更多的紙幣。據媒體報導,在某些時候,這些紙幣多到連口袋都塞不下,原因是1000披索(約合56元人民幣)連兩包質量好點兒的衛生紙都買不到,這也算是「有錢人」的苦惱。

這與當初的委內瑞拉的情形如出一轍,惡性通脹既然可以摧毀委內瑞拉的石油出口能力和農牧業活動,當然也可以摧毀阿根廷的出口活動,通過衝擊農產品市場將危機傳染給全世界。

能源價格的上漲和美元利率的加速上升讓斯里蘭卡破產了,阿根廷、巴基斯坦(也是主要的大米出口國之一)等新興國家也走在破產的路上。

那麼,當美元歐元日元利率因通脹飆升而快速上漲時,日本呢?歐豬國家呢?美國呢?他們的主權債務也都有很大的相似性,也根本就沒打算還,隨著利率的增高,利息越來越難以負荷,最終會不會推動債務的螺旋式上升?希望他們不要走到破產的境地。

就以美國來說。

去年隨著通脹不斷走高和經濟增速比較高讓納稅基數(大致為GDP增速加通脹率)快速上升,這推動了美國政府財政收入的快速上升,但美聯儲的利率停留在零的位置讓美國政府所支付的國債利息比較少(約3000多億美元),這就讓拜登政府過了一段「神仙」日子。今年一季度的經濟下滑了1.6%,二季度很可能還會負成長,這已經導致政府財政收入增速的快速下滑,但隨著美聯儲加息進程的不斷深入,到今年5月底美國政府所支付的債務利息就已經高達6600多億美元,如果美聯儲到年終將利率加到3.5%以上,這個財年美國政府的債務利息支出大概率會超過萬億美元,財政收入增速快速下滑但債務利息支出飛速上升,估計拜登會哭倒在廁所。

問題不止於此,這麼高的通脹,拜登總要給美國軍人和公務員長點工資吧,過去幾年推出的基建計劃也必須增加預算吧,否則美國大兵計程車氣會低迷,公務員也不願意發揮積極性,基建項目會爛尾,財政支出就會繼續增加,只希望拜登老人家不要去申請破產。

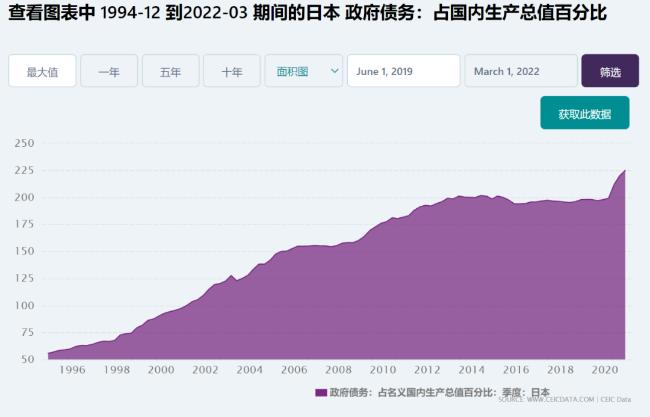

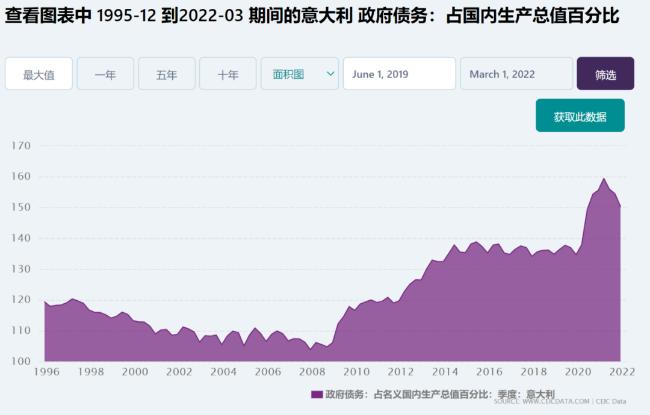

上述只是以美國來舉例,日本、歐洲五國比美國還要糟糕的多,看看債務率對比就知道了。

如果繼續放縱通脹,通脹就會不斷自我達成,惡性通脹就會到來,最終會引爆民眾的怒火讓社會一片混亂;如果開啟加息的進程打擊通脹,上述國家的國家管理成本和利息支出都會飆升,都會受到國家破產這道鬼門關的威脅。現在我們要看看日本、義大利、希臘這些國家到底怎麼才能度過這道鬼門關。

上述國家在遭遇政府債務泡沫破裂的痛苦,另一類國家則在遭遇資產價格泡沫破裂的威脅。表面看來破滅的是資產價格泡沫,本質上摧毀的是本國的銀行體系,進一步威脅的是政府的財政,它們所面對的一樣是國家破產的鬼門關。

沒成想,我們轉瞬之間就進入了一個大破產的時代。