隨著美國6月加息預期升溫,人民幣走勢再現波動。本月以來,人民幣累計貶值1.5%。25日央行大幅度下調人民幣中間價至5年來新低,雖然昨日反彈141點,但難挽市場對人民幣信心。有消息稱,大陸各大銀行提早行動應對貶值壓力,在大陸市場購入美元,甚至出現「美元荒」。

市場也傳出,中共官員為了想提前應對美國加息對匯率的衝擊,打算抓住時機打探聯儲局決策動向。有分析認為,中共如此緊張美國加息,反映出中國經濟面臨相當大的問題,包括龐大的債務壓力,以及資金外流等,令當局相當頭痛。大行則預測人民幣貶值和資金外流的第二波行動,已經開始。

美國聯儲局主席耶倫今日將在哈佛大學公開演講,耶倫談話被市場解讀為利率變化的風向球指標,因此備受矚目。由於聯儲局加息將進一步令美元走強,令人民幣貶值壓力加大,出現大幅波動。

進入5月,人民幣持續貶值。5月4日,人民幣對美元匯率中間價報6.4943,大幅貶值378點,創去年8月13日以來最大百分比降幅。5月25日,中間價報6.5693,大幅貶值225點,創下5年以來新低。雖然人民幣中間價昨日反彈141點,報6.5552元。不過,數據顯示,5月份人民幣兌美元中間價,較5月3日第一個交易日6.4565元,至今已經累計貶值1.5%。

人民幣走勢大幅波動

路透社報導引述交易員表示,人民幣中間價整體上波動加大,目前在聯儲局加息預期下,人民幣中間價是否會貶至6.6。

新鴻基金融財富管理策略師溫傑估計,人民幣劇烈波動的原因,和聯儲局加息預期升溫,以及美匯指數波動有關。加上聯儲局主席周五講話在即,令金融市場更為敏感。「因為她的談話關乎利率走勢,亦令人民幣產生波動。因為人民幣中間價是參考前一天的人民幣走勢,以及一籃子貨幣因素,所以也受到外來影響。」

國際支付排名降至第六位

環球同業銀行金融電訊協會(SWIFT)公布,按照交易額計算,4月份人民幣在國際支付貨幣排名下跌,由去年8月第四位降至第六位。人民幣在全球國際支付貨幣份額為1.82%。

有分析認為,去年8月人民幣突然貶值,加上中國經濟轉弱,令外國投資者使用或持有人民幣興趣驟減。

今年4月,人民幣支付總額按月跌7.73%,同期所有貨幣支付總額下降4.6%。而其它國際支付貨幣排名分別為美元、歐元、英鎊、日圓和加元。

港企業:沒人想持人民幣

「大家對人民幣都沒有信心,特別是很多企業都忙著把手上的人民幣定存,趕快取出來,換成美金或港幣。」在東莞經營企業的香港中小企業聯合會榮譽主席劉達邦,直言幾乎沒有企業家想持有人民幣。而他在大陸企業因為要支薪,必須要換人民幣,但只是需要的時候才換,「需要多少才換多少。」

此前因為人民幣單邊升值,不少港企老闆都把資金換成人民幣「博升值」,以及賺取高利息,但去年8月突然貶值,令他們蒙受大損失。如零售股I.T老闆就披露,因為一筆高達11億的人民幣定存斬倉,人民幣匯兌損失高達6千萬。

貶值走資第二回合剛開始

近日,《華爾街日報》引述一分外泄的中共央行會議紀要,顯示人民幣貶值壓力大,而央行不得不走回干預和操控匯率的老路來「穩定」匯率。專家認為,由於央行已經大規模發行人民幣,以及挽救衰退經濟的需要,未來人民幣前景堪憂。

大和證券首席分析師賴志文稱,央行想要捍衛人民幣,走回老路,但要付出高昂和痛苦的代價,「令經濟更加收縮,對信貸壓力更加緊張,亦會拖累香港經濟。」雖然政策料進一步收緊,但賴志文維持美元兌人民幣年底跌至7.5預期。

大和又發表報告,相信人民幣貶值及大陸走資的第二回合,才剛開始。因為大陸基本因素不變,環球投資者又越來越憂慮大陸的債務水平與處理問題的能力,而大陸經濟系統仍缺乏透明度。

該行還預期大陸外匯存底會在1年內跌至不足兩萬億美元。原因是企業及個人從不同渠道下讓資金外流,令大陸的經常帳盈餘及直接投資流入都有受壓跡象。

各大銀行搶美元中國突現美元荒

儘管還有人對人民幣是否開啟新一波貶值存在疑問,但各大銀行早已經開始行動,在市場上大量購入美元。

從上周四(19日)開始,境內美元/人民幣掉期曲線開始急速下行,兩個交易日內,一月期掉期跌50%,七天期甚至跌去八成。24日,美元/人民幣一周(七天)期掉期收盤報2.3點,為逾兩年新低。

與此同時,美元拆借利率24日起也開始全面上調,隔夜上浮至0.5%,三個月上浮至0.9%。

路透社援引多位分析人士表示,不排除大行在掉期市場「奉命結匯」的可能,之後必然要拆借美元以保證足夠的流動性,以平緩未來人民幣可能面臨的貶值壓力。

6月兩件大事:議息與退歐

對於美元流動性的需求,路透社還分析稱,6月份市場還將迎來兩大事件,即聯儲局利率決議和英國退歐公投。此外銀行還將在6月30日迎來二季度末的流動性考核。

有貿易公司外匯交易主管表示,如果不幸上述兩件大事都發生了,那必將給人民幣預期(貶值)帶來極大的衝擊,央行必須未雨綢繆,提前準備好彈藥(美元)。

一位城商行交易主管稱:「我們也不知道市場上為什麼大家都在買美元,但是大家都在買我們也只好跟著買,就怕明天買不到了。」由於城商行沒有在掉期市場交易的資格,他們只能選擇在即期市場上購匯。

外媒:中共探風望7月才加息

人民幣近期走勢動盪,市場也傳出,中國官員為了想提前應對美國升息對匯率的衝擊,打算抓住時機打探美國聯儲局決策動向。

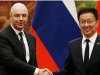

根據彭博社報導,今年度的「美中戰略與經濟對話」預計下月初在北京召開,而中國官員可能打算利用這次機會,確認聯儲局是否在6月加息,或是有可能延後到7月再作決定。消息人士透露,若真的要加息,中國希望聯儲局在7月採取行動會更好。

香港中文大學經濟學系副教授莊太量認為,聯儲局是否加息是相當保密的訊息,「美國總統都未必知,我不信中共官員有什麼方法可以套料。」

但他認為,大陸當局如此緊張美國加息,反映出中國經濟的問題相當嚴重。「大陸的債務壓力非常重,加上外匯存底跌了很多,可能不夠子彈去打匯率戰。」

壞帳8萬億投行:不得不貶值

英國《金融時報》報導,中國金融業最低端機構的不良貸款正在急劇增長,部分小型商業銀行的財報顯示,關注類貸款的占比達到20%或以上。

西班牙對外銀行(BBVA)研究部門駐香港的首席亞洲經濟學家夏樂表示,在中國龐大的銀行業部門中,這些農村和城市商業銀行是最薄弱的一環,金融風險很可能會最先從其身上爆發。

如柳州銀行就遭遇一場史無前例、規模達49億美元的騙貸,這個數字相當於該行總資產的三分之一。截至去年底,該行貸款帳簿上只有78.4%的貸款被認定為「正常」,關注類貸款占比在去年上升一倍,達到19.84%。

中國銀行部門壞帳長期以來是一個秘密,而如何解決這些壞帳更是鮮為外人所知。近日,法國興業銀行一份報告將這些秘密進行了合理分析並保守估計,中國銀行部門壞帳或達8萬億人民幣,相當於商業銀行總資本的60%以上,財政收入的50%以及國內生產總值的12%。

該報告還稱,中國的槓桿率仍在迅速上升,其非金融債務占國內生產總值的比例已經高達250%。政府力推的企業部門和資本市場自由化已經開始擾亂債務動態學。中國最大的貸款方和表現欠佳者國有企業債務重組開始,令銀行陷入窘境。

法興認為,政府或者通過發行債券,以及大量發新鈔票來填補空缺,或者透過注入外匯存底來解決這些壞帳,但無論如何,人民幣貶值或難以避免。