聯準會(Fed)主席鮑爾。路透

聯準會(Fed)啟動升息循環至今才四個月,跡象顯示投資人已經開始預期Fed最快明年就會改弦易轍、開始降息。這顯示市場正期待Fed重拾寬鬆貨幣政策——協助股市在2008年金融海嘯後大舉反撲的動力。市場是不是太一廂情願了呢?

財經網站MarketWatch報導,德意志銀行經濟學家Jim Reid在致客戶報告中指出,Fed資金期貨市場顯示,市場預期Fed現行的貨幣政策緊縮循環將在2023年某時掉頭,重返寬鬆政策軌道。投資人押注Fed資金利率將在明年2月升到3.39%觸頂,然後開始調降利率,那相當於聲明「戰勝」通膨。

但Reid舉出兩點「異狀」,質疑市場可能低估Fed這趟升息路會走得多遠。

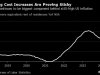

一、假如果真被市場料中,那麼,在Fed這波升息周期中,Fed基準利率目標的水平都未能高於通膨率,這將是過去70年來首見的情況。

也就是說,目前市場認為,以「實質」(經通膨調整)利率計,Fed資金利率在這整個緊縮周期的任一時點,都不會由負轉正。

考量Fed正努力對抗1980年代以來最猛烈的一波通膨,市場卻認定在Fed整個抗通膨過程中,「實質」聯邦資金利率都不會是正的?這實在是詭異的現象。

二、投資人預期Fed這波升息循環歷時約一年就會結束。但這麼短的政策緊縮周期,足以擊退此刻氣焰囂張的通膨嗎?Fed在今年3月宣布2019年年底以來首次升息行動。

這麼短的緊縮周期有多異常?回顧前幾次Fed升息循環,有兩段歷時不到兩年:一段是1994年2月至1995年7月,另一段是1999年6月至2001年1月。

其餘升息循環歷時較長。在2008年金融海嘯前的一波升息循環始於2004年6月,止於2007年9月。相較下,從2015年12月展開到2019年8月結束的那一波,持續將近四年,儘管當時Fed升息步調遠比目前這波緩慢。

基於以上兩點,Reid質疑投資人是否太低估Fed這波升息幅度。但萬一市場預期轉向Fed加快升息步調,債市和股市恐怕還有更多苦頭吃。