穆迪下調10家美國銀行評級還不到10天,另一家全球三大信用評級機構——惠譽也敲響美國銀行業的警鐘,稱數十家美國銀行具有評級下調的風險,甚至包括摩根大通。

8月15日周二,CNBC報導稱,惠譽分析師Chris Wolfe在接受採訪時表示,若美聯儲長期將利率維持在高位,將給銀行業的利潤率帶來壓力,可能再次下調美國銀行業整體評級,那麼將不得不重新逐一評估其覆蓋的70多家美國銀行的評級。

分析指出,因美國信用評級面臨的壓力,3月矽谷銀行倒閉暴露出的監管漏洞,以及美聯儲加息路徑的不確定性,使得惠譽在6月將美國銀行業的行業評級從AA下調至AA-。

但如果惠譽再次下調行業評級至A+,所帶來的問題是——行業的整體評級將低於一些評級較高的銀行,而銀行的評級不能高於其行業評級,因此,美國資產規模最大的兩家銀行摩根大通和美國銀行的評級將被迫下調。

Wolfe稱,6月惠譽下調了對美國銀行業健康狀況的評估,但這一舉動基本上沒有引起人們的注意,因為這並未引起銀行評級的下調:

但如果我們再次下調行業評級,從AA-下調至A+,則很可能會轉化為負面的評級行動。在這種情況下,摩根大通和美銀的評級可能會從AA-下調至A+。

Wolfe表示,這一次,惠譽有意向市場發出信號,儘管下調銀行評級不一定會發生,但確實存在風險。

Wolfe表示,如果摩根大通等頂級金融機構的評級被下調,那麼惠譽或將不得不考慮下調所有同類機構的評級,而這可能會使一些資產規模較小,評級較低的銀行更接近非投資級。

美聯儲激進加息或為評級下調的導火線

Wolfe在接受採訪時指出,促使惠譽下調該行業評級的最大的因素就是美聯儲未來的利率走勢。

部分市場觀點認為,美聯儲的加息之路已至終點,並可能在明年降息,但誰也無法肯定這一點。如果通脹未如期降溫,那麼美聯儲可能會繼續加息,且利率將在更長時間內維持在高位,這將給銀行業的利潤率帶來壓力。

Wolfe表示,沒有人能確定美聯儲的加息終點在哪裡,而這會帶來一個關鍵問題那就是銀行業的整體違約率是否會超過歷史平均水平:

加息的環境下,違約率往往會上升,當前美國商業地產貸款拖欠率上升對小型銀行的影響,我們深感擔憂擔憂。

如此大規模評級下調可能會產生難以預料的影響。

穆迪的警告和對27家銀行採取相應等級的負面行動,一度令美國幾大銀行股指盤初齊跌4%。

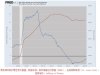

有分析指出,市場的反應表明,美國銀行業仍然容易受到今年春天幾家中型貸款機構倒閉後引發恐慌的問題影響:即債券貶值、投資者緊張、存款提取和成本上升。今年KBW納斯達克銀行指數下跌13%,同期標普500指數大盤卻累漲17%。

在穆迪最近下調評級後,摩根史坦利分析師表示,因信用風險增加,被下調評級的銀行將提供投資報酬率更高的債券,這進一步壓縮了利潤率。一些銀行可能會被完全擋在債券市場之外。