美國債市最近壓力緊繃,波動劇烈,賣壓狂涌,在全球股、債市造成重大衝擊。(美聯社)

美國公債市場賣壓狂涌,在全球股、債市掀起翻天覆地的衝擊。究竟美國債市最近壓力有多緊繃,波動有多劇烈?MarketWatch報導指出,從以下四個跡象可一覽無遺。

一、殖利率曲線倒掛程度急縮

先前有好一陣子,美國短期(如2年期)公債殖利率升得比長債殖利率快,呈現短債殖利率高於長債殖利率的反常現象,亦即所謂「殖利率曲線倒掛」。不僅如此,倒掛程度還很深,且持續倒掛時間寫下1980年代初以來最長紀錄。

市場普遍把殖利率曲線倒掛視為可靠的「經濟衰退」信號,反映出交員員預料,聯準會(Fed)一連串猛烈的升息打通膨攻勢,恐把美國經濟推入衰退。

然而,情況已改觀。近幾個月來,隨著Fed開始示意升息循環或許接近尾聲,且政策利率維持在5%以上的時間可能比投資人預期來得久,美國較長期公債殖利率於是大幅躍升。因此,2年期與10年期殖利率差距日益縮小,如今已收斂到5月4日以來最窄,一如道瓊市場數據所示。

二、美債恐慌指數又動了起來

ICE美銀美林MOVE指數是衡量美國公債市場隱含波動率的重要指針,類似衡量美股史坦普500指數隱含波動率的「恐慌指數」,全名為芝加哥選擇權交易所波動率指數(VIX)。換句話說,從MOVE指數的走勢,應可看出投資人認為債市波動有多劇烈。

今年3月美國爆發矽谷銀行(SVB)等區域銀行倒閉危機時,MOVE指數曾在3月17日衝上180.11的52周最高點,後來便上下震盪;現在該指數雖低於3月峰值,但9月債市賣壓狂涌,已再度推升MOVE指數,3升上報141.67。

一些策略師認為,MOVE指數可能持續攀高,直到美債殖利率見頂,才可能開始再度降下來。

三、熱門債市ETF跌到2007年來最低

iShares20年期以上美國公債ETF(代碼:TLT)是追蹤美國長債走勢的一檔熱門ETF,市場交投十分熱絡,管理的資產總額將近400億美元。

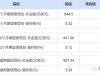

但這檔熱門ETF在最近債市賣壓中首當其衝,被美國長債價格猛跌拖累,道瓊市場數據顯示,2日(周一)收在86.93美元,是2007年8月以來最低收盤價。4日更跌到85美元出頭。

不過,也見到許多買家把握機會逢低買進,根據FactSet的資金流動數據,這檔ETF在止於9月29日的一周之內吸引超過9億美元資金流入,是7月來最大單周吸金量,也是今年來次高。

四、30年期公債交易價格比面值腰斬

買進新發行美國公債的投資人,將能享有高殖利率的好處。但若投資人持有的是數年前發行的低票息舊債,市場價值便大幅縮水,有的情況跌幅很深。

舉例來說,FactSet的數據顯示,2020年春季發行的美國30年期公債票息僅1.25%,如今市場交易價格已跌到每1美元面值46美分,是史上最低。

對銀行、保險公司來說,由於這些專業投資人很可能已經持有數年前發行的30年期美債,所以或許已蒙受超過50%的票面損失。

這使銀行承受莫大壓力。所幸Fed在3月間銀行業動盪時推出緊急放款機制,允許銀行拿跌破面值的美國公債和政府擔保證券作抵押品貸款,以提高流動性並且避免認賠賤價拋售。此放款機制有助遏止銀行業危機擴大,但預定實施到2024年3月為止,除非獲得展延。

美銀全球(BofA Global)警告,除非年底前美國公債價格大漲、殖利率陡降,否則美國政府發行的長債即將締造一項史無前例的紀錄:連跌三年。

殖利率竄升已打擊美國股市,美股史坦普500指數3日收在6月初來最低,道瓊工業指數和那斯達克綜合指數也以5月底來最低價位作收。