2024年2月23日早盤交易期間,交易員在紐約證券交易所工作

隨著主要股市指數屢創歷史新高,投資者面臨的挑戰是評估股票還能漲多高,以及它們的價值被高估了多少。正確評估股價有助於投資者了解持有股票的風險。

評估股票市場價值的方法有很多種。收益和利率等基本面因素構成了價值的基礎,而投資者的預期也在決定市場的極端走勢方面發揮著重要作用。

因為人們的預期沒有實際的限制,股票價格也沒有實際的上限。然而,基於極端預期對股價的推動程度,股票可能會達到一個高點。最近一個極端上漲的例子發生在世紀之交所謂的網際網路繁榮期。

我們對股票價值過高的分析表明,目前的股票價格相對昂貴。然而,它們的價格遠不如網際網路泡沫時期那麼昂貴。我們研究了股票價格和基本面之間的幾種關係,從而得出了這一結論。

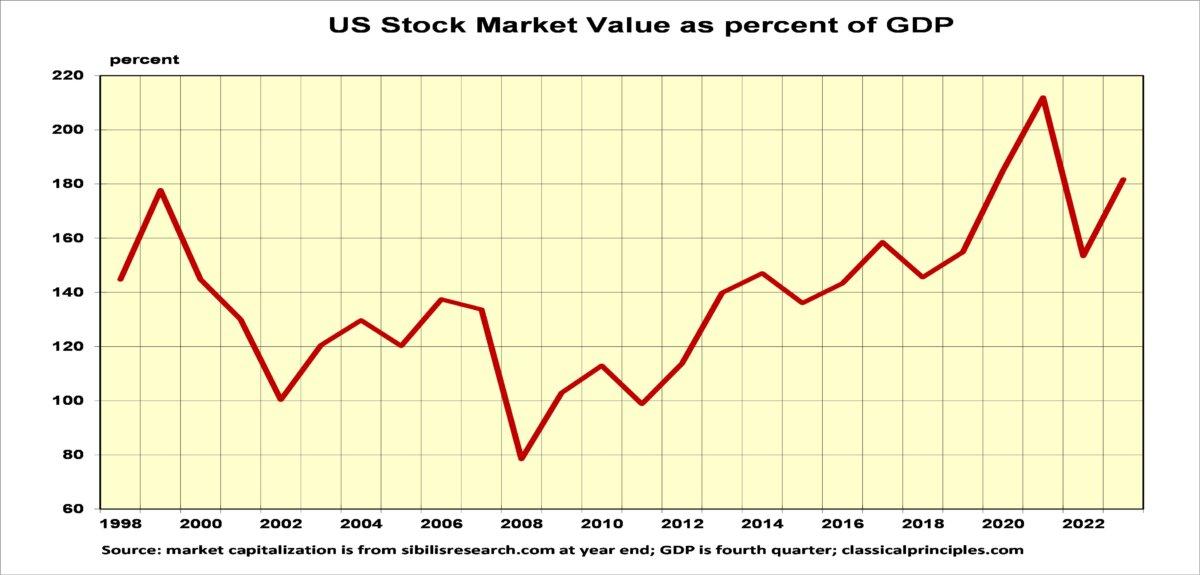

美國市值占GDP的百分比

一些分析師將股市與國內生產總值(GDP)之間的關係作為市值的粗略指南。

下圖顯示了所有美國股票相對於GDP的市值。1999年底,在過度投機的頂峰時期,美國股票的價值比GDP高出180%。2007年,也就是2008-2009年金融危機爆發前,股票價格比GDP高出134%。2021年底,隨著經濟從與COVID相關的政府封控措施中恢復過來,這一比例達到了200%以上。到2023年底,美股價值與GDP之比相當於1999年的水平。

(Source: ClassicalPrinciples.com)

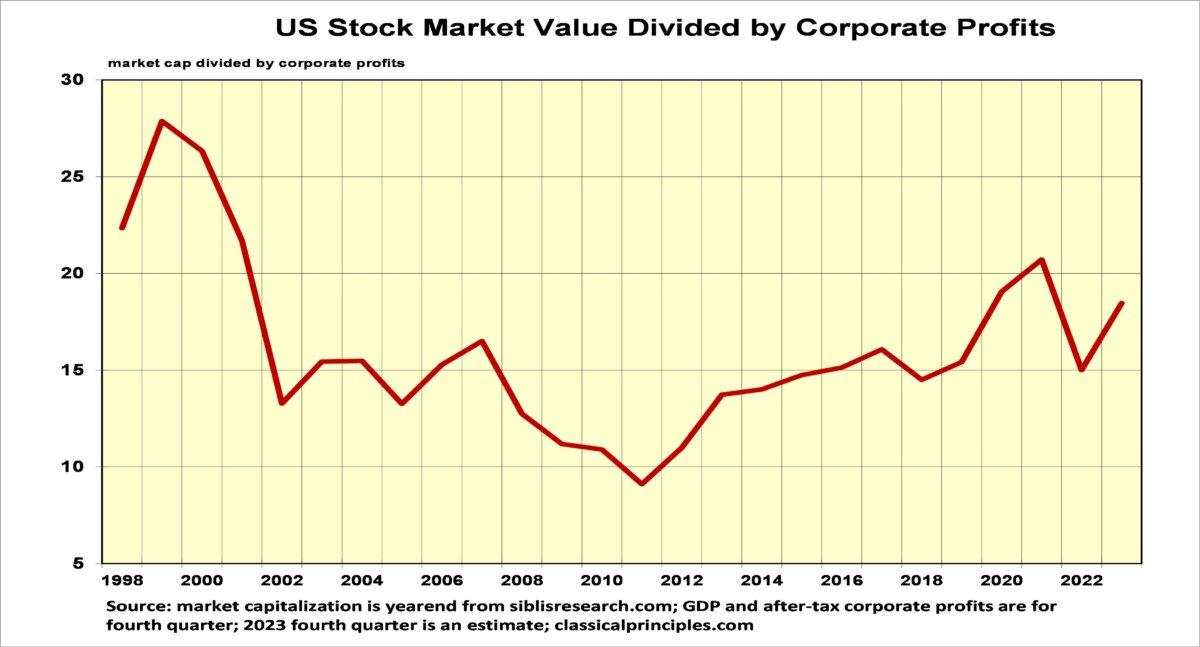

美國股票價值和公司利潤

雖然股票價值與GDP的比率為市場估值提供了一個視角,但它將經濟作為股市一個關鍵基本面——代表企業利潤。下圖顯示了股票市值與所有公司利潤之間的關係。

(Source: ClassicalPrinciples.com)

將股票的市值除以利潤,就是整個市場的本益比。就整個美國市場而言,過去25年的平均本益比為16。在網際網路泡沫時期,本益比為28,表明股價嚴重高估。

將標準普爾500指數的價值與其公司的收益進行比較也很有指導意義。如下圖所示,標準普爾500指數的本益比模式與美國整體市場不同。1999年的本益比接近30,估值過高依然明顯。然而,本世紀之交後,標準普爾500指數收益的暴跌幅度大於所有公司利潤的下降幅度。當利潤崩潰時,本益比的上升更多是由於利潤的崩潰,而不是對股票價值的過度投機。

(Source: ClassicalPrinciples.com)

到2003年,標準普爾500指數的利潤恢復,本益比穩定在接近20的水平。2003年以來的平均本益比為21。2007年和2008年的突然上升和下降反映了2007年底利潤的周期性峰值,隨後是金融危機導致的利潤暴跌。截至2023年底,本益比為24.7,高於平均水平,但低於網際網路泡沫時期。

在評估本益比時,利率調整也很重要。利率高時,包括股票在內的所有資產的價值往往低於利率低時。因此,將這種差異考慮進去以調整本益比是適宜的。

從1955年到2023年,公司債券的平均收益率為6.6%,而標準普爾500指數的平均本益比為18。在過去的21年裡,利率平均為4.5%,明顯低於長期平均水平。正如人們通常所預期的那樣,過去21年的利率低於正常水平,而平均本益比比正常水平高21%。

與網際網路泡沫相比股票被高估了多少?

1999年第四季度,標準普爾500指數的公司本益比遠高於2023年第四季度。1999年的利率也較高,公司債券利率超過7%。因此,在網際網路泡沫時期,股市的高估程度要比今天嚴重得多。在對收益和利率進行調整後,我們的分析顯示,標準普爾500指數股票在1999年的售價是其潛在價值的兩倍多。

2008年初金融危機爆發時,標準普爾500指數的預期發生了巨大變化。標準普爾500指數從2007年底高於價值20%的售價,到2009年初僅為價值的一半。即使在危機平息之後,人們對股票的預期仍然非常有限,以至於在接下來的12年裡,它們的售價都低於估值。

最後,在2021年春,投資人對股價的預期有了足夠的恢復,促使股價超過了估值。

經歷了超過15年的股價上漲之後,投資人對股票過度樂觀,這使得股價一直高於實際價值。

我們基於利潤和利率的分析表明,標準普爾500指數目前接近5100點,股票售價比其基本面價值高出28%。

對即將到來的利潤增長、利率下降前景的樂觀情緒,使股票價格遠遠高於其基本面價值。這兩種預期中的任何一種落空,都將使當前的預期減弱,並導致股價下跌。

然而,在經歷了15年幾乎不間斷的上漲之後,人們強烈傾向於保持股價高於其基本面價值。這種情況將持續下去﹐直到下一次對經濟的衝擊﹐重新讓投資者對持有股票的相關風險建立起更均衡的看法。

作者簡介:

羅伯特‧格涅茨基(Robert Genetski)是一位演說家、作家、專欄作家,也是美國頂尖的經濟學家之一。他曾在芝加哥大學商學院和紐約大學教授經濟學。他的最新著作是《富國窮國:為什麼有的國家繁榮而有的國家衰敗》(Rich Nation, Poor Nation: Why Some Nations Prosper While Others Fail)。Genetski的網站是ClassicalPrinciples.com。

原文:Are Surging Stock Prices Creating a Speculative Bubble?刊登於英文《大紀元時報》。

本文僅代表作者本人觀點,並不一定反映《大紀元時報》立場。