今年全球最大的併購交易出現了。

美國信用卡巨頭Capital One(第一資本)將以全股票交易形式,收購美國大型信用卡發行商Discover Financial Services(發現金融服務),交易估值達353億美元(約人民幣2540億元)。

根據收購條款,第一資本將為每股發現金融股票支付1.0192股自有股票。如果交易最終完成,第一資本現有股東將持有合併後公司約60%股份,發現金融現有股東持有剩餘40%。

交易完成後,第一資本的信用卡用戶基礎將增加四倍至3.05億,同時在1.3萬億美元的循環消費貸款市場中占據19%的份額。合併後的交易量按貸款規模計算,將成為美國最大的信用卡公司,超過長期競爭對手摩根大通和花旗。

第一資本成立於1995年,從一個銀行的分支業務成長為全球消費金融的龍頭企業,是美國第四大信用卡發卡公司。去年第一季度,巴菲特還以9.54億美元注資第一資本。

發現金融成立於1985年,既是發卡行,也是支付解決方案提供商,它脫胎於美國曾經的零售巨頭西爾斯百貨。著名事件是2008年從花旗銀行手中收購了大來信用卡,後者是信用卡「鼻祖」。根據排名,發現金融是美國第六大信用卡發卡公司。

兩家的合併將促成美國貸款量最大的信用卡發行公司。在金融業,類似的收購案比較少見。這也是自2008年金融危機以來,該行業最大的一筆併購交易。

「美國的金融行業將重新洗牌。」一位行業人士說。

相似的起點故事

第一資本成立的時候,美國的信用卡行業已經相對成熟——被十幾家巨頭占據、消費金融的增長觸頂,整個行業陷入停滯狀態。

理察·費爾班克(Richard Fairbank)看到的現象是美國的信用卡業務高度同質化,沒有創新。費爾班克出身比較好,父親是史丹福大學的教授,他也畢業於斯坦福,後來一直做諮詢,思維很理性,崇尚數據。他認為美國的信用卡市場可以用IT技術實現變革。

他和另一位同樣做諮詢的Nigel Morris拿著商業計劃書跑了16家銀行,無一例外的被拒。之後被美國地方銀行 Signet收了,並把公司的信用卡部門承包給了他們,從這裡開啟了創業之路。

兩位創始人用數據驅動一切,專門切了兩類傳統銀行服務不了的群體:信用超級好的和信用有些瑕疵的,用數據分析模型來風險定價,提供相應的信用卡。換句話說,就是開啟了信用卡的定製服務。

這一差異化,讓他們在當時美國競爭激烈而又同質化的信用卡市場中找到了自己獨一無二的競爭優勢。1994年,Signet銀行將其信用卡部門分拆上市,並命名為 Oakstone Financial Corporation,由費爾班克擔任CEO,同年便順利實現IPO。1995年改名為第一資本。

此後的發展,費爾班克和Morris不斷擴大業務範圍,進軍更多領域,比如汽車、小企業金融,還擴張到英國和加拿大。2004年,第一資本進軍零售銀行業,這是其最後一個發展起來的業務板塊。

2005年之後,第一資本主要靠收購來補齊自己的短板,鞏固市場地位。2009年,第一資本確認了以信用卡、消費銀行和公司銀行三大板塊為主的業務結構,戰略方向進一步清晰。

在兩位創始人的帶領下,第一資本連續十年資本報酬率和利潤增幅超過20%。2015年,第一資本資產規模超3000億美元,躋身《財富》世界500強,並一直保持至今。

從成立時間上來說,發現金融要早於第一資本。

上世紀80年代,總部位於芝加哥的美國最大零售商西爾斯百貨想推出自己的信用卡,用來豐富其客服系統,發現金融因此誕生。

它創造了多個第一:推出的發現卡不收年費,現金返還,提供24/7美國本土電話客服,在帳單上提供個人消費評估等,讓它奪得了一定的市場地位。

1993年,西爾斯百貨將其旗下的金融服務公司剝離,並在1997年與摩根史坦利集團合併,2006年,發現金融才從摩根史坦利分拆且獨立上市。2008年,發現金融從花旗銀行手中收購了大來信用卡,擴大了在全球的影響力。

發現金融的主要業務是信用卡、支付網絡、個人及商業貸款,它比第一資本多出的優勢是支付網絡。在美國,除了Visa和萬事達卡之外,營運支付網絡的信用卡公司為數不多,第一資本幾十年的支付網絡一直靠VISA和萬事達卡運行。

發展至今,發現金融已在全球200多個國家和地區擁有7000多萬個網點,是全美除VISA、MC、AE以外的第四大支付網絡公司。上述行業人士評價發現金融,「麻雀雖小,但五臟俱全。」

各自發展幾十年,第一資本已經是美國第五大零售金融機構和第八大銀行,有4000萬用戶,總資產為4714億美元,市值524億美元。發現金融是美國第33大銀行,800萬客戶,總資產1434億美元,市值300億美元。

第一資本抄底

第一資本垂涎發現金融已久,這次終於有機會拿下了。這筆交易預計會在2024年末或2025年初完成。

除了以60%的股份占有更多控股權外,第一資本還擁有了對方的支付網絡系統,也終於補齊了最後一塊拼圖。「這是一個有戰略價值意義的併購。」融360創始人葉大清說,「它不只是一家數字銀行,成為一家綜合性全球支付平台。」

過去幾十年,第一資本的支付網絡一直靠第三方,有了自己的支付網絡系統後,第一資本就能在支付數據上完成閉環,光成本就先省了一大筆。

更大意義在於,「在全球支付生態系統中獲得足夠關鍵的一席。」葉大清說,「公司抗風險能力提高,新增的支付網絡使其實現全球覆蓋,為公司自然增長提供強有力補充。」反過來成為支付網絡公司Visa和萬事達卡的競爭對手,後兩者的交易量將大幅減少。

第一資本大約42%的信用卡是通過Visa網絡運行的,另外58%是通過萬事達卡網絡運行的。去年第一資本信用卡用戶6060億美元的總交易額里,其中2550億美元來自其Visa卡,3510億美元來自萬事達卡。

另一個層面是,如果過去幾十年更多思考收益,那麼未來至少十年內應該更多思考風險。過去兩三年,在通脹和經濟下行的影響下,大家更多感覺到的是,不虧錢就跑贏很多公司了。這是非常大的敘事或者參照系的變化。

為了應對未來的風險,合併成為一個優選項。

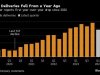

一是兩家的壞帳飆升、財務惡化,已經達到疫情以來的最高水平。二是,過去兩年,全美都在跟通貨膨脹戰鬥,結果是更多中低收入的美國人耗盡了儲蓄,他們不斷增加信用卡餘額,並開始承擔個人貸款。這兩家銀行只能提高準備金,以應對借款人違約率上升的可能性。

壓力也隨跟著來了。去年,第一資本普通股股東可獲得的淨利潤較2022年下降35%,貸款損失準備金飆升78%,至104億美元;發現金融的全年利潤較2022年業績下降33.6%,信貸損失準備金增加了一倍多,達到60.2億美元。

「合併就可以通過整合資源、優化營運來增加整體價值和效率,為它們帶來更強的市場競爭力和財務的穩定。」葉大清說。

更直接的原因是,據上述行業人士透露,發現金融因洗錢被罰款,公司已經瀕臨破產,只能賣掉,這給了第一資本抄底的機會。「收購價格高於發現金融市值,發現金融的股東們也能獲點利。」上述行業人士說。

對於發現金融來說,這也是個好結果,畢竟無論從用戶數還是市場規模,它在美國都小的多。人們的錢包里,使用率最高的信用卡永遠會是發卡量最多的前幾家,且第四個支付網絡是沒有未來的。

發現金融上海辦公室-圖源:官方

第一資本是有成長性的,它是技術創新的引領者,每一個技術變革大的時代,它幾乎都是金融行業或者銀行業的領軍者。另外,它也是美國第一家全面上雲的銀行。

去年,在矽谷銀行倒閉、美國金融行業受衝擊的情況下,巴菲特還投資了第一資本,目前持股比例為3.28%,為其第七大股東。

巴菲特一直以來的投資策略就是只投資現金流及盈利性很好、價格合適或明顯低估的公司。「去年是個很值得入資的節點。」上述行業人士說。

在第一資本前員工的群里,關於收購大家的討論是「皆大歡喜。」

「一家擁有30年歷史的新晉銀行,有實力與230多年歷史的全球信用卡及零售銀行巨頭美國運通,齊驅並駕。」葉大清說。在他的職業生涯早期,第一資本和美國運通都是他的老東家。

目前,該收購案正等待併購反壟斷法的審批,如果通過也意味著,第一資本將通過收購的方式正式進入中國市場。

全球的「金融黃埔軍校」

2009年,葉大清離開待了7年的第一資本,回國創辦了自己的金融公司。他是最早一批從第一資本走出來的中國金融科技創業者,被老東家「數據驅動一切」的理念驅動著。

「他(費爾班克)現在70多歲了,張口就是數據。」葉大清說:「他們從發信用卡到營銷、催收、信用評審,都是用大量的數據分析做決策。」

這套理論也被國內的網際網路金融公司學習和模仿,幾乎一做一個準。

2009年之後,陸續從第一資本和發現金融回來的人,要麼自己創業並成功上市,比如拍拍貸、陸金所、挖財、量化派等,要麼成為網際網路巨頭、銀行的高管,比如阿里、騰訊、百度、螞蟻金服、京東金融等,圈下中國網際網路金融的半壁江山。

距離美國最近的拉美金融市場,也有第一資本的「血統。」

成立於2013年的拉美數字銀行Nubank、2017年成立的墨西哥最大數字銀行Stori,兩家公司創始人曾是第一資本的員工,他們都抓住了當地傳統銀行存在的管理問題、貸款高利息、存取款不便利,一個App解決了當地70%群體的存取借貸問題。

Nubank在2021年上市,目前市值530多億美元,比上市當天漲了近100億美元,巴菲特曾兩次投資Nubank。Stori目前估值12億美元,成為一家金融科技獨角獸,背後的投資者站著融360、光速光合、GGV、元璟資本、BAI等。

葉大清評價Stori創始人諶斌是一個很有商業頭腦的人,身上有華人的拼勁和韌性。葉大清的投資邏輯很簡單,人、團隊、模式他都很熟。他賭的是Stori的成長空間,當時Nubank的估值是80億美元,「做成它的20%就行,也是個獨角獸了。」

墨西哥是所有新興國家裡,金融科技成長性最好的市場。它是為數不多人均GDP在1萬美金以上的國家;貨幣相對於美元升值幅度最大;經濟在高速增長,消費金融增長空間大,投資報酬率高。匯率穩定,比如做墨西哥業務,轉換成US GAAP(美國的現行會計準則)自動就有10-15%的匯兌收益。

「墨西哥和拉美都是急需被數位化或科技改變的市場。」BAI資本合伙人趙鵬嵐說,他認為墨西哥金融市場處於大爆發的前夜,是他今年重點關注的市場。

數位化、AI技術的快速發展之下,全鏈條服務能力成為競爭焦點。

第一資本收購發現金融後,進一步完善了自己的生態系統,才對其他金融巨頭的地位構成挑戰,也將對金融業未來的併購活動產生影響。

馬斯克也給出了他的金融App X.COM的定價:2024年之前轉型成為金融服務的中心樞紐,涵蓋用戶全部金融生活的全方位服務,估值有望達到2500億美元。

時代在變,新的金融科技巨頭正在崛起,市場格局也正在被重塑。