近月不斷有人提及「黑天鵝」,終於悄悄飛來了,在川普醫改法案失敗後,股市驟失方向。本周更有3大異象警示環球股市隨時爆大鑊,加上「最准好友及淡友」也齊聲看衰,投資者須加強警惕,恐怕要驚到5月。

【異象:美債息預示股市失動力】

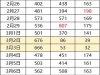

債市表現往往預示股市!回顧美國2年期和10年期債券收益率(或稱「孳息」)在去年11月大選後上漲,但今年以來已回落,債券收益率曲線逐漸變平坦。由於債價與債息相反,債息下跌意味投資者已重新投入債市,在去年美國大選後「拋債買股」的情況很可能已出現逆轉。

債息曲線變得平坦代表甚麼?一般來說,只要市場預期聯儲局加息,由於多了其他投資產品能獲得更高利率的回報,債價就會受壓,債息就會上升。現時市場出現的異象是「債息曲線平坦」!這預示著短期債息的上升速度高於長期債息,根據往績,這是經濟衰退即將來臨的警號,2007年就出現過,而且會拖累股市表現。

事實上,4月23日就是法國大選,加上英國脫歐即將於5月22日展開談判及美國國會討論稅收改革,將為美債收益率及股市帶來更大考驗。(本文附圖)

【異象:美匯指數弱+德債息「負」】

自從川普醫改失敗後,美匯指數持續低迷,這並非好事,因日圓會因此轉強,加上金價上漲,或許意味避險交易已重臨,從而影響股市。再者,德債收益率跌至「負值」,意味德債價格正受到避險資金支持。

為何投資者願意買入利率為「負值」的債券?很簡單,就是由於投資者擔憂歐元區解體的骨牌效應,德債收益率為「負值」是保險費,一旦歐洲出現危機,由於德國是歐盟最強大國家,德國政府是最不可能違約,於是投資者願意付出一些「保險費」,來購買「負收益」的德債。有分析預期,在基金首季季結後,市場避險情緒恐只增不減。(本文附圖)

【異象:商品價格指數「出奇」低迷】

若以上兩大異象不外如是,商品價格就更值得留意,尤其是在需求旺季開始時,油價仍十分低迷。消息人士周五指出,全球最大石油出口國沙特阿拉伯可能調降供應亞洲的5月原油價格,主因是需求不振。投資者須明白,要觀察經濟前景,往往是「商品先行,股市次之,經濟數據最滯後」。

有分析師指出,如果油價重回每桶40美元,就是股市牛市結束。油價40美元意味全球需求疲弱,而不是經濟向好。更重要的是,最近幾周商品價格疲弱是不尋常,因以往春季和夏季商品價格都會因季節需求而普遍上升,這說明全球需求依然十分疲弱,不利股市。(本文附圖)

【最准好友:美股要調整10%】

除了異象,本周亦有「最准好友及淡友」竟一齊開腔睇衰!由2009年至今一直是美股大好友、2015年及2016年環球多次大跌時仍看好、一早預期道指最少見2萬點的Raymond James首席投資策略師Jeff Saut本周警告,美股已瀕危,投資者在「川普升市」所賺的利潤恐會全部蒸發。

Saut警告,美股已存在技術性下跌,最糟糕是美股3大指數要由現時高位回跌5至10%。不過,他未認同8年牛市將結束,預期只是調整,但幅度不會輕微。

作為投資者,一定要記著Jeff Saut名字。他多番看準大市,已成為外國傳媒炙手可熱的採訪對象,例如2015年8月、2016年2月的大冧市及之後大反彈也全部睇中,神奇的是,他一「開金口」後,股市均在半個月內「實現」其預言。

【災難先生:金融市場即將爆大鑊】

除了「最准好友」,還有「最准災難先生」!過去多次發表預言,而又多次言中,被傳媒冠以「災難先生」稱號的獨立經濟學家Raoul Pal最新警告,投資者炒錯方向,金融市場即將上演災難,尤其是債市。他表示,現時市場仍在憧憬通脹及川普政策,是多麽瘋狂,並預言阿特蘭大聯儲銀行對美國經濟的預測將被證明是正確。

阿特蘭大聯儲銀行在3月24日公布,預期美國今年首季經濟增長僅1%,遠低於川普的目標3%及一般市場預期。

Pal說:「現時是捕捉市場炒錯市的良機,尤其是債市在近周的沽空倉位升至歷史高位水平。」儘管沽空活躍,但美國10年期債息由3月14日的高位2.63厘,跌至近期的2.4厘;換句話說,與債息相反的債價一直上揚,不少淡友正在輸錢。Pal警告,債價上揚僅是開始,投資者將被證明是賭錯邊,結果一定傷亡慘重。

Raoul Pal為前基金經理、曾於大行高盛工作,36歲就賺夠退休。過去多次發表預言,又多次言中,因而被外國傳媒譽為「災難先生」。他於1月底時看淡油價,直言可放心沽空,結果又中;3月初直言不要再炒股,結果股市調整;去年預言今年夏季經濟會衰退。

【全球下一考驗隨時估你唔到】

上述僅是異象及另類專家預言,有沒有客觀事實根據?環球股市在川普醫改法案失敗後,即將迎來新挑戰,就是美國政府可能會因「乾塘」而要停擺!

報導指出,川普下一個最直接的考驗不是稅改,而是4月底政府的融資法案就會到期。由於由現時至4月28日前,美國國會只有12個立法工作日,需要通過新的支出議案,否則政府將會停擺。此後,國會必須批准上調債務上限,時間可能是秋季前。

事實上,早前曾於2月中警告美股升埋2月後,3月會冧到你唔信的美國前總統列根政府預算總監David Stockman於3月初再次預警,股市大血洗已逼在眉睫!原因是美國政府將會停擺,這是華爾街完全不能估計,股市仍未反映的重大因素。

【除了美國法國川普即將登場】

除了美國,瑞銀本周發表報告指出,如果法國大選由人稱「法國川普」的極右翼候選人勒龐在5月獲勝,歐洲將有可能遭遇混亂程度為希臘債務危機5倍的慘烈衝擊。

瑞銀稱,對歐洲來說,法國關乎歐洲的系統性安全,一旦受損,能挽救的餘地比希臘債務危機時的空間要小得多。該行預計,若勒龐在大選中獲勝,對主權債務息差衝擊的劇烈程度,可能與西班牙和義大利處於2012年金融崩潰邊緣時相似。

瑞銀警告,一旦勒龐在5月7日的次輪投票中勝出,法國的主權債務息差將會上升5厘,遠高於2010年希臘處於金融崩潰邊緣時,主權債務息差擴大至1厘左右。換句話說,法國一旦陷入危機,嚴重程度將是希臘債務危機5倍。瑞銀警告,勒龐仍有40%的機會成為法國總統。

【港樓前景每周五都要提心弔膽?】

講完股市,香港樓價雖然看似冇得跌,但本周花旗發表報告指出,「加辣」或快將到來!花旗指出,影響政府推出新一輪緊縮措施的3大障礙已消除,當中包括香港選出新任行政長官、多項數據顯示樓價快速上升,以及 大陸出台調控一二線樓市政策,料香港政府對樓市加辣亦可獲得中央支持。

至於香港政府還有甚麼「辣招」可加?花旗表示,由於香港私宅自住比例是65.6%,意味有34.4%或約40萬伙是投資物業。故此,最可行的方法是令擁有多於一所物業的業主持貨成本提高,從而減低投資意欲,當中可由差餉著手。花旗預期,政府或最快於周五啟動新一輪樓市辣招,又或今後的任何1個周五隨時宣布,估計有關措施是針對擁有多套物業人士,向他們徵收雙倍或3倍的差餉,首次置業人士將獲豁免。

差餉是根據物業租值的3%價值而徵收5%。舉例來說,如果物業價值600萬港元,3%的租值就是18萬元,政府會徵收5%作為差餉,即每年要繳交9,000元。假設物業是貸款6成買入,即向銀行貸款360萬元,分25年攤還,按息2厘,只要政府徵收雙倍差餉,每年差餉支出就是1.8萬元,約等於按揭貸款利率增加0.42厘,即按息隨即加至2.42厘。同樣道理,如果政府徵收3倍差餉,就等如加息0.83厘;若是加差餉10倍,更等如加息3.8厘。

換句話說,政府是完全可以變相「加息」,不需理會美國息口動向。