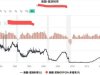

年來,中國M2與GDP的高比值讓貨幣超發的爭論此起彼伏,M2增長率與房價漲幅之間的高度相關性,則讓人們將目光聚焦在房地產身上。那些消失的貨幣有多少進入房地產市場,見仁見智,但曾經高度相關的房價和M2會不會逐漸「脫鉤」,已經引發大量的思考。

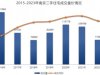

2013年,中國廣義貨幣供給(M2)為110.6萬億元,M2與GDP之比為1.95。而美國去年的M2約為65萬億元人民幣,M2與GDP的比率是0.65,這個數字僅為中國的三分之一。

那麼,中國超發的貨幣去哪兒了?對此,長江商學院副院長、金融學教授陳龍在接受記者採訪時表示,梳理中國1990年~2013年的數據來看,房價的漲幅與M2增長率的相關性高達71%。

無獨有偶,上海市房地產交易中心數據顯示,從2006年至今的8年裡,上海的房價以每年14%的速度上漲,而這8年中國M2的年均增速為18%,上海房價增速占中國M2增速的比例為78%。

過去24年間,大陸房價漲幅與M2增長率的相關性高達71%(圖片來源:第一財經日報)

然而,多位受訪人士也表示,受貨幣政策收緊、人口結構調整、戶籍制度改革等因素的影響,中國房價與M2過去二十幾年的「親密」關係正在瓦解,中國的房地產市場已經進入到去泡沫化的過程中。

錢去哪兒了?

陳龍表示,縱觀美國1962年~2013年的數據,美聯儲貨幣政策的第一個規律是貨幣發行、經濟增長和通貨膨脹的整體一致性。CPI漲幅和房價漲幅基本合拍,這兩項加上實際GDP的增長又和名義GDP的增長基本一致。

他認為,從貨幣供應的角度來看,「錢去哪兒了」一目了然:M2每年增長7%,其中3.2%的增發是為了支持實際GDP的增長,並不會引發通脹;剩餘的增發則體現在CPI和房價漲幅中。

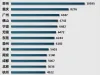

「那麼,梳理一下中國1990年~2013年的數據來看,過去24年裡,中國的實際GDP平均漲幅為9.9%,CPI平均漲幅為4.6%,房價(全國房地產銷售額除以銷售面積)平均漲幅為10.7%,M2平均漲幅為21.0%,這體現出貨幣發行、經濟增長和通貨膨脹的整體不一致性。」陳龍表示。

在他看來,值得注意的是,實際GDP的增長率加上房價的增長率為20.6%,與廣義貨幣供給的增長率基本相符,不等式變成了等式。房價的漲幅與M2增長率的相關性高達71%;這說明房價上漲的最大驅動力並不是剛需,而是貨幣。

房價與M2漲幅的這種高度相關性在現實中也得以印證。

根據上海市房地產交易中心的數據(微信訂閱號上海房地產觀察整理),樣本為2006年上海最貴的50個樓盤(3、4、5、6月這4個月間的成交記錄),這些樓盤2014年價格/2006年價格平均值為2.81、中位值為2.79。

以此測算,從2006年至今的8年裡,上海的房價以每年14%的速度上漲。而與之對應的是,在過去8年裡,M2的年均增速為18%。上海房價增速占中國M2增速的比例為78%,兩者具有高度的相關性。

那麼,這是否意味著過去幾十年,中國的錢都進入了房地產市場?

中國銀行首席經濟學家曹遠征認為,從過去的數據來看,M2的增長與房價的漲幅呈現高度的相關性,從邏輯上講並不難理解,因為貨幣供應增加一定會引起資產價格上漲,但M2也並非推高房價的決定性因素。

「為什麼M2的增長與房價的漲幅在中國會表現出高度的相關性而在國外沒有,比較直接的原因是中國投資渠道過窄,例如,如果國內投資渠道多元化,這種相關性可能就削弱了。」曹遠征表示。

房價會跌麼?

「我們要考慮很多變量。」曹遠征認為,儘管從過往的數據來看,房價的上漲與M2的增加有高度的相關性,但未來卻不一定。事實上,從各種趨勢來看,兩者的關係正在日益疏遠。

一位國有大行風險管理部人士也對記者表示,從過往的數據來看,當前M2的確是影響房價的重要變量,但可以預見的是,這種相關性正在被打破,很多變量在干擾兩者的相關性。「包括財政政策(如房地產稅)、匯率政策(人民幣升值還是貶值,導致資金外流還是內流)、銀行信貸政策(個貸上浮利率還是下調利率,行業管控規模)、行政政策(是否限貸限購)等。」他舉例稱。

曹遠征則認為,打破M2與房價相關性最重要的變量應該是購房行為的改變,這取決於兩個關鍵因素:一是中國人口結構的變化。隨著老齡化加劇,住房剛需下降,房價上漲慢,進而房地產投資降溫。二是戶籍制度改革。隨著城鎮化的推進,大家買房會根據工作地點或其他因素而定,各地房價也會出現結構性的改變。「而這幾個因素正在發生。」他對記者表示,M2是非常重要的因素,但相關性會削弱。M2是不是一定會推動房價上漲,或者說是不是會推動某個地區的房價上漲,都是不一定的。即便是上漲,也不會是普遍性的。

但過去幾年房價上漲的重要「推手」——商業銀行的人士卻並沒有那麼樂觀。

上述國有大行風險管理部人士告訴本報記者,房地產金融的步伐很難停下來,一方面是因為過去十年我國實體經濟發展並不算理想,投入到人才培養、基礎創新方面的資源太少了,大部分錢都投到房地產開發中去了,變成了固定資產。

在他看來,這樣導致的不良後果是,實體經濟沒發展起來。所以今天浙江、江蘇很多企業出現問題,是因為缺乏核心競爭力,甚至被房地產拖累(因為很多企業花錢去買地蓋樓了,產生不了效益)。「所以,在宏觀經濟形勢不佳、實體經濟看不清的時候,銀行更願意將貸款投入到房地產行業或有房地產抵押的貸款中去,未來房地產行業規模即便大家不想,但一定時間內還是會進一步增長。」該人士稱。

如何擠泡沫?

「不同商品對貨幣增發率的敏感度並不一致,而從歷史數據來看,中國的房價和股價與貨幣增發率的相關度都是比較高的。而2007年年底至今,股市從6000多點跌至2000多點,泡沫已被擠掉,但房價的泡沫仍在。」陳龍表示。

陳龍認為,中國的房地產市場已經進入到了去泡沫化的過程中。「在過去24年裡,M2的增速都在20%上下,而這兩年的目標是將M2的增速控制在13%左右。這是二十幾年來的最低點,即最緊縮的貨幣政策。」

但他也表示,由於中國正處於經濟轉型、金融自由化的改革關鍵時刻,央行可能需要在了解其貨幣政策效果的基礎之上做審慎決策,才能在擠泡沫的同時把負面影響降到最低,因為中國有太多行業與房地產的存亡掛鈎。

上述國有大行風險管理部人士也表示了對房地產去泡沫化過程的擔憂。「央行現在放出去的貨幣,未來由於種種原因是要收回來的,包括投資基建的錢要還銀行、借外國的債務要償還等,所以,持續維持M2的難度未來會越來越大。」

「房價若大幅下跌,影響面實在是太大。」他認為,但就銀行而言,房價一旦下跌,銀行必然開始惜貸,那麼企業資金會更加緊張。這樣一來,民間借貸可能崩盤,失業率增加,社會不穩定因素也會增加。

那麼,中國的房地產市場要如何平穩地去泡沫化?

在陳龍看來,目前央行的貨幣政策收緊的力度很大,所以可能需要輔以更多的配套措施,包括存款保險制度、財政刺激政策等。而在貨幣政策的制定方面,準確的選擇「錨」就非常關鍵。

他告訴記者,目前各國的貨幣政策都是用CPI做錨,決定多發或少發貨幣。但根據過去中國24年的數據,中國的M0、M1、M2的平均漲幅分別為14.6%、18.3%、21.0%,即越廣義的貨幣供給漲幅越快,三者並不具有一致性。「一個典型例子是銀行貸款飆升的2009年,M2的漲幅為28.4%,而這一年CPI漲幅為-0.07%,即出現通縮,房價的漲幅竟然高達23.2%。顯然,央行是看CPI還是房價,對其貨幣政策效果的總結會有天壤之別。」陳龍舉例稱。

他認為,貨幣政策的成熟過程是尋找合適的錨以及建立傳導機制的過程。「一個國家的貨幣政策可有多個目的,但通脹之錨必須選准;否則貌似通脹溫和,實際上催生資產泡沫。」

(原題:尋找消失的貨幣學界認為M2與房價正逐漸「脫鉤」)