最新的美國官方通貨膨脹數據出爐——8.5%,再度刷新最近40年的歷史記錄。

8.5%,看起來已經是過去40年的最高歷史記錄了。但實際上,就連這個數據,也是被美國數據統計部門給嚴重低估了的通脹數據——因為,自1980年代以來,美國經濟統計部門,不斷在調整CPI通貨膨脹統計的類別、構成及其不同權重,這大大壓低了真實通脹率。

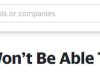

有個叫影子統計的網站(http://www.shadowstats.com/),以1980年美國官方通貨膨脹統計方法為基礎,對過去40年美國官方CPI數據進行了調整,結果顯示是下面這樣子的:

過去40年經過調整的美國官方CPI數據與官方公布數據對比(以1980年美國官方通貨膨脹統計方法為基礎)

(以1980年美國官方通貨膨脹統計方法為基礎。)

看起來8.5%的通脹率,實際的通脹率是17%!

如此之高的通貨膨脹,到底是怎麼引發的?按照美聯儲的說法,這次的通貨膨脹,純粹是疫情導致的供應鏈問題;而按照美國拜登政府的說法,這麼高的通脹,完全是俄羅斯侵略烏克蘭的惡果……

在我看來,這都是完全不靠譜!

美國這一輪嚴重通貨膨脹的製造者,只有如下兩個機構:一是美聯儲的印鈔,二是美國政府的發錢。前者為主,後者為輔。

2020年疫情爆發以來,美國政府額外發行了高達6萬億美元的國債,然後將這些錢發給了美國的企業和民眾。而美聯儲則直接通過印鈔,額外買下了5萬億美元的國債,讓美元基礎貨幣供應量直接從3.2萬億飆升了一倍達到6.4萬億美元。

就這樣,央行印錢,政府發錢,兩者聯手演雙簧,利用美元的國際貨幣地位,直接從全世界割了一波大韭菜,轉移給了美國的企業和民眾。

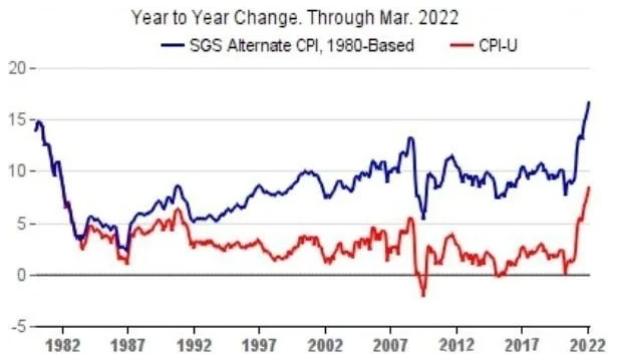

按照諾貝爾獎得主弗里德曼的話來說:通貨膨脹,歸根結底就是一個貨幣現象。進一步地,根據弗里德曼對美國貨幣史的研究,通貨膨脹通常都發生在貨幣供應增加之後的12-24個月之內。

我們觀察美聯儲統計的流通中美元(Currency in Circulation,CiC,流通到社會上的美元基礎貨幣)的年化增長率,將其與最近20年美國的CPI通貨膨脹率(左移12個月)進行對比,可以明顯發現,兩者具有高度的一致性——弗老爺子誠不欺我也!

從歷史來看,美國的通貨膨脹通常都發生在貨幣供應增加之後的12-24個月之內(作者博客)

更重要的是,大家都知道美元是世界貨幣,美元的通脹,基本上就意味著整個世界範圍內的通脹,凡是這個世界上使用信用貨幣交易的人,都免不了被動地被人家「割韭菜」。

我們更關心的是,在這一波40年來最劇烈的美元通貨膨脹中,誰是最大贏家?

當然是那些借債最多的人和機構!

我們以美國國債為例來進行說明。2年前的2020年4月份,美國兩年期國債的到期收益率是0.2%,這意味著當時的美國政府發行100美元的2年期國債,只需要額外支付給你0.4美元充當利息就可以了。

2022年4月份,這些債券到期了,美國政府如期支付利息,最終你得到了100.4美元。但這個,只是名義美元,因為2021年4月份的通脹率是4.2%,而2022年4月份通脹率是8.5%,兩者合計通脹率達到了12.7%——這就意味著今天100美元的價值,其實只相當於2年前的88.7美元。看起來你得到了100.4美元,實際上你損失了大約11美元(按照兩年前的美元價值)。也就是2年前你借給美國政府的錢,實際上損失了11%的真實價值。

你所損失的錢,就是美國政府從你這裡「偷」走的錢,就是美國政府占了你的便宜。

如果你覺得上面的過程還有點複雜的話,想想20年前,如果你借100萬元人民幣在大城市買房,然後,現在才讓你償還這100萬元人民幣。現在大城市的房價,大概漲了15-20倍,你可以算算在這一場債務中你所占到的便宜。

這麼簡單解釋一下,你就應該明白,現在這個世界,誰的債務最多,誰就能從這一場通貨膨脹中占到最大的便宜,也就是標題中的「最大贏家」。

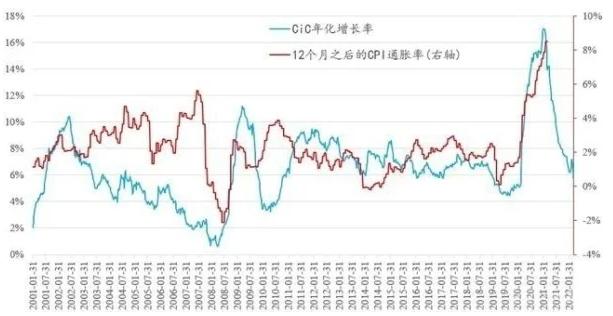

就單一主體來說,全天下現在欠債最多的,毫無疑問是美國聯邦政府。

截至目前,美國聯邦政府的債務高達30.37萬億美元,在當前暴增的通貨膨脹中,它可謂是當之無愧的最大贏家。

大蕭條以來美國聯邦政府GDP-債務的變遷(作者博客)

美聯儲的聖路易斯分聯儲,從預期通脹與實際通脹差距,估算了2021年裡,美國政府占了購債購買者多少的便宜。他們的結論是,美國政府對所有美債持有人相當於徵收了約美國GDP3.3%的通貨膨脹稅,而對於那些投資一年期或更長期限國債的投資者,徵收了大約6.5%的通貨膨脹稅。

這也意味著,在過去的一年中,美國政府從所有的債券投資者那裡,「偷走了」大約0.76萬億美元的財富,成功實現了財富的轉移和再分配。

如果說,美國政府是暴增的通脹的最大贏家,那麼日本政府則是毫無疑問的第二贏家。其他排名靠前的「贏家」,基本都是已開發國家的政府,其中包括了英國政府、法國政府、德國政府和義大利政府——因為,這些國家的政府債務絕對值以美元計價為最高。

所以,你要問,誰是通脹暴增的最大贏家?

毫無疑問,就是各國政府,因為,某種程度上說——人類有史以來的每一次嚴重通脹,全部都是各國政府(聯合央行)刻意製造出來的!

有人可能會說了,政府的錢,歸根結底還是要轉移到企業和民眾那裡去。所以,政府算不上什麼最大贏家。

如果你非要這麼說的話,那麼,政府在轉移財富的過程中,誰和政府以及央行的關係最好,誰的債務增加得最多最快,誰就是真正占了通貨膨脹大便宜的人。

在美國,就是與央行有關的商業銀行、投資銀行和各種與政府有關的企業,還有過去2年中得到政府大量現金補貼的普通美國人;在中國,就是各大商業銀行、超大型央企、國企以及所有那些得到了大量信貸的人。

很可能你想不到,像蘋果公司這種大型科技公司,同樣是屬於占了通貨膨脹大便宜的人——因為,就在過去的2年間,哪怕手握幾百億美元的現金,蘋果公司依然利用市場的低利率和自身的高信用資質,大肆發行債券,導致其總負債目前超過3000億美元。

如果不借債的話,純粹利用自有資產,蘋果公司每年大概可以用100美元賺27美元。但通過大量借債,在過去的一年裡,蘋果公司用100美元賺到了147美元——庫克時代的蘋果公司,不僅僅是一家大型科技公司,更是一家充分利用債務槓桿的金融公司!

不管是商業銀行,或是大型央企,或是那些因為與政府有關而得到天量信貸的機構和個人,包括蘋果公司這樣的大型科技公司,它們都占了通貨膨脹這麼大的便宜——

那,反過來想一想,它們所獲得的那些額外的大便宜,又都是誰在吃虧呢?