圖為美聯儲辦公樓。

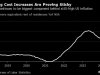

在金融業動盪和未來前景不確定的背景下,美聯儲預計將在本周的政策會議上,批准繼續加息0.25個百分點。這將標誌著美聯儲當前啟動的激進加息周期已持續一年。

在過去的12個月裡,美國的通貨膨脹率飆升至近40年來的高點,直到最近才開始有所緩解。而現在擾亂銀行業的問題,也都與美聯儲的貨幣緊縮政策有著或多或少的關聯。

對於消費者來說,這意味著他們必須支付更高的貸款,同時還要繼續努力應對持續高漲的物價,面對更高的生活成本。與此同時,他們還在自己銀行儲蓄帳戶的安全問題上,遭遇了信心危機。

據美國全國廣播公司財經頻道(CNBC)報導,芝加哥大學(University of Chicago)公共政策研究教授、白宮經濟顧問委員會前代理主席托馬斯‧菲利普森(Tomas Philipson)對該問題評論說:「人們現在都感覺經濟形勢不妙,而且他們是對的。」

收入沒有跟上通貨膨脹的步伐,這意味著隨著通貨膨脹對家庭預算的擠壓,民眾的實際購買力已經下降了。

菲利普森說:「這不是你手上有多少美元鈔票的問題,而是你能用這些錢買到什麼東西的問題。」

加息一年後

就加息而言,在過去一年中,美聯儲已經八次提高了基準基金利率。目前的水平在4.5%和4.75%之間。

聯邦基金利率由美聯儲制定,它是銀行隔夜相互借貸的利率。但美聯儲利率也會直接或間接地影響消費者的借貸成本,包括他們的信用卡債務、抵押貸款和汽車貸款的利率。

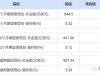

信用卡債務平均利率現在達到20%以上

由於大多數信用卡的利率都是可變的,所以該利率與美聯儲的基準有著直接的聯繫。隨著聯邦基金利率的上升,最優惠利率(Prime rate)也會上升,信用卡利率也會隨之上升。

經過長時間、多次的加息,現在信用卡的平均利率,已經從一年前的16.34%上升到20%以上,達到了歷史最高水平。

與此同時,美國家庭越來越依賴信用卡貸款,來支付基本的生活必需品。這使得每月都有債務餘額的借款人,所面對的局面變得更加困難,而且這樣的借款人的數量越來越多。

現在的抵押貸款利率平均為6.66%

雖然15年和30年期的房屋抵押貸款利率是固定的,並與國債收益率和經濟掛鈎,但任何希望購買新住房的人,其購買力都大大降低,部分原因是通貨膨脹和美聯儲的加息政策。

目前,30年期固定利率抵押貸款的平均利率為6.66%,高於美聯儲去年3月開始加息時的4.40%。

可調利率抵押貸款(ARMs)和房屋淨值貸款(HELOCs)則與最優惠利率掛鈎。隨著聯邦基金利率的上升,最優惠利率會隨之上升,這些利率也隨之上升。大多數可調利率抵押貸款會每年調整一次,但房屋淨值貸款會立即調整。目前,HELOC的平均利率已經從一年前的3.96%上升到7.76%。

汽車貸款利率上升到6.48%左右

儘管汽車貸款利率是固定的,但由於所有汽車的價格都會隨著新貸款的利率而上漲,買家的付款額會越來越大。

目前五年期新車貸款的平均利率為6.48%,高於一年前的4%。

研究表明,隨著個人儲蓄的減少,以及越來越多的借款人開始拖欠每月的貸款,跟上較高的成本已經成為一項挑戰。

聯邦學生貸款的利率已經達到4.99%

聯邦學生貸款利率也是固定的,所以大多數借款人不會立即受到利率上漲的影響。2022-2023學年的聯邦學生貸款利率,已經從去年的3.73%上升到4.99%,但7月1日後發放的任何貸款都可能會變得更高。

目前,任何現有的聯邦教育債務都將享受0%的利率,直到暫停貸款支付的決定被叫停。預計美國教育部將在今年某個時候作出決定,恢復貸款支付。

私人學生貸款往往會有一個與Libor、Prime或國債利率掛鈎的可變利率。這意味著,隨著美聯儲提高利率,這些借款人也將支付更多的利息。然而,具體會增加多少,將隨著基準利率的不同而變化。

銀行的存款利率最高可達5.02%

雖然美聯儲對銀行存款利率沒有直接影響,但該利率往往與聯邦基金目標利率的變化相關。一些最大的零售銀行的儲蓄帳戶利率,在COVID-19(中共病毒)疫情的大部分時間裡都處於谷底水平,目前銀行儲蓄帳戶的平均利率達到了0.35%。

根據金融利率發布平台「銀行利率」(Bankrate.com)網站公布的數據,由於管理費用較低,一些最高收益的網上儲蓄帳戶的利率可以高達5.02%,遠高於去年的0.75%。

雖然大多數儲蓄者不需要擔心他們存在銀行的現金安全,因為沒有儲戶因為銀行倒閉而失去FDIC承保數額的資金,但任何通過儲蓄賺取的低於通貨膨脹率的資金,都仍然會隨著時間的推移而失去其購買力。